「どうしても急にお金が必要」

「できれば周りの人に知られずお金を借りたい。」

このように急な出費が発生することもあるでしょう。

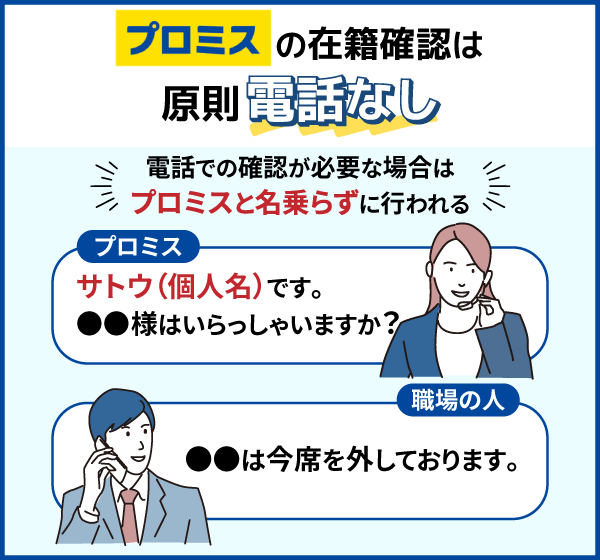

結論としてプロミスは、原則電話による在籍確認を行いません。

プロミスでは、事情があって電話での在籍確認をなしにしたい場合は、コールセンターに電話をして相談すれば、書類での在籍確認を行ってくれます。

また、審査の結果により電話での確認が必要となる場合もあります。

しかし、連絡の際は担当者の個人名で電話するためプロミスの担当者であることを隠してくれます。

様々なカードローンがありますが、本記事ではプロミスについて特徴やメリットについて紹介します。

また、申し込みの際に行われる在籍確認についての方法やタイミングなどについても併せて解説します。

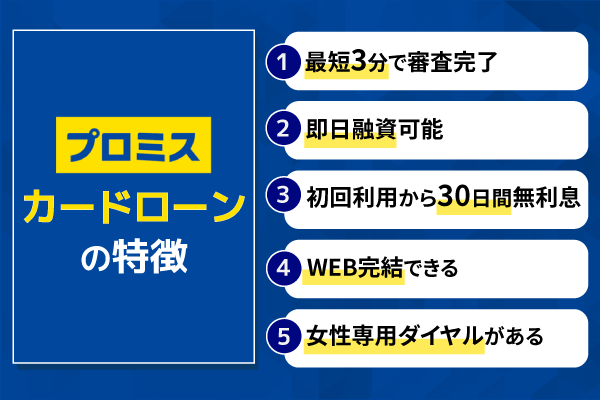

プロミスカードローンの特徴

プロミスは1962年に大阪で設立された消費者金融会社です。

1980年にプロミス株式会社と社名変更の後、2012年に三井住友ファイナンシャルグループの完全子会社となり、正式な会社名はSMBCコンシューマーファイナンス株式会社です。

しかし、旧社名の「プロミス」の名前を冠したカードローンを行っています。

これはすでにプロミスという名前の知名度があることに加え、プロミスとは約束という意味の英語「promise」に由来しています。

新しい体制になってからも「今まで以上にお客様から信頼され、愛される企業」を目指し「より一層価値あるサービスを提供する」ことを約束しているという意味もあります。

ここからはプロミスが取り扱っているプロミスカードローンについて解説します。

プロミスカードローンとはプロミスが発行するカードローン

プロミスカードローンは、個人向けの融資でカードを使用して貸し付けを行っています。

なお、プロミスにはさまざまな商品があり、一般的なフリーキャッシングからVisaカードのクレジット機能が付いたプロミスVisaカード、貸金業法に基づくおまとめローン、自営者カードローン、女性専用のレディースキャッシングがあります。

ここではフリーキャッシングを「カードローン」の例として紹介していきます。

| 金利 | 4.5-17.8% |

|---|---|

| 限度額 | 1-500万円 |

| 無利息期間 | 30日間無利息期間 |

| 自宅への郵送物 | 来店契約、ネット契約+口座登録の場合なし、ネット契約+アプリで本人確認 |

| 職場への電話による在籍確認 | 原則なし※1 |

| 融資までの期間 | 最短3分※2 |

| 申し込み条件 | 満18-74歳までの方 |

※2お申込み時間や審査によりご希望に添えない場合がございます。

プロミスカードローンの金利はどのくらい

プロミスカードローンの借入利率は借入額により変動しており、新規契約の方の場合は4.5%から17.8%(実質年率)です。

遅延の利率は20.0%(実質年率)です。残高スライド元利定額返済方式を採用しており、これは借入残高に応じて毎月の返済額が変動する方式です。

融資額は最大500万円ですが、申込者の指定の契約額の範囲内でプロミスが決めた金額が融資額となり、融資額の範囲内であれば自由にお金の融資が可能です。

返済期日は、5日・15日・25日・末日から選べるようになっています。

返済期間は最終の借り入れ後から計算して最長6年9か月で、最大回数が80回までとなっており、借りられる年齢層は18歳から74歳までと幅広く設定されております。

もちろん安定収入がある方が対象です。また担保や保証人は不要です。

プロミスカードローンはやばいといわれているのか

プロミスカードローンはいわゆる消費者金融業です。

三井住友カード株式会社 100%で日本貸金業協会に認められている大手消費者金融のため、問題はありません。

利息も法律の範囲内となっており、悪質な取り立てが来ることもなく、期日までに返済を続ければ何の問題もありません。

ただ返済期日を過ぎて、催促状も無視し3か月を経過した場合、自身の信用情報に傷がついてしまいます。

今後他社の融資が受けられなくなったり、クレジットカードがつくれなくなったりしますので注意しましょう。返済期限は守り、計画的に利用するようにしましょう。

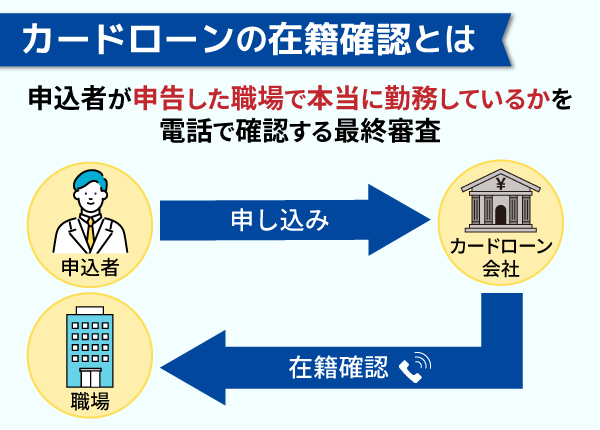

カードローンの在籍確認とは

カードローンの在籍確認とは本当に申し込んだ人が勤務しているかどうかの確認のことを指します。

一般的に審査の中でも最終確認の段階です。

申し込みがあり、審査が始まった段階で「書類審査」「本人確認」「個人信用情報の照会」といった、いくつかの審査が行われ、それにすべて合格した際に最終的に行われるのが在籍確認と言われています。

最終的に記載されている勤務先にいるかどうかで融資が決まります。

ただし、ここまでは問題なくても在籍確認で失敗すると融資されなくなる可能性が高いので注意しましょう。

在籍確認は申込者が職場で働いていることの確認として行われる

カードローンの在籍確認で聞かれることはその職場に本当に申し込んだ人が勤務しているかどうかの確認です。

まずローン会社の名前でかけることはなく、個人名でかかってくるのが一般的です。

基本的には在籍しているかどうかを確認したいだけなので、プライバシーには配慮されます。

本人の場合は在籍確認の旨を伝えるだけで終わることがほとんどですが、まれに名前や生年月日を聞く場合があります。

また職場で自分以外の人が電話に出た場合は「在籍確認」であることを話すことなく、その職場に申込者が在籍しているかどうかの問い合わせをするので相手が在籍していることを正確に伝えれば在籍確認は完了します。

注意しないといけないのは、上場企業のような大会社に勤務している時でしょう。

例えば代表電話にかけても社員が多い会社の場合、代表の受付ではすぐにその社員が在籍しているかどうかわかりません。

直接電話が取れるような所属している部署の番号を申込時につないだ方がよいでしょう。

在籍確認が行なわれる理由は法律に基づいている

カードローンで在籍確認をするのは法律で決まっているからです。

貸金法の第十三条によると「貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない」と明記してあり、その中のひとつに申込者の返済能力を確認する義務が含まれています。

つまり返済能力がない相手にお金を貸せないので、申込書に書かれている返済のための安定収入が見込まれる職場に本当にいるかどうかを確認する必要があります。

それが在籍確認が必要な理由です。また最近は貸付にはより厳しくなっており、一般社団法人全国銀行協会の取決めにより、貸し付けに対してより厳しくなっていることも背景にあります。

プロミス以外におすすめのカードローン4社

ここでは、プロミス以外にもおすすめしたいカードローンを4つピックアップしてみました。

- アコム

- レイク

- SMBCモビット

- アイフル

下記で紹介するどのカードローン会社も賃金業法に則って融資を行っているので、安心して利用できます。

| カードローン名 | 特徴 | 審査スピード※1 | 無利息期間 | 適用金利 | 利用限度額 | 担保・保証人 | 郵送物の有無 |

|---|---|---|---|---|---|---|---|

アコム 詳細はこちら | ①3秒スピード診断可能 ②カードローン機能付き クレジットカードあり ③楽天銀行口座へ最短1分 振込可能 | 最短20分※2 3秒スピード診断もあり おすすめ! | 最大30日間 | 3.0%~18.0% | 800万円 | 不要 | 無 |

プロミス 詳細はこちら | ①審査通過率が高く即日融資に 対応してくれる ②指定口座に振込融資可能 ③女性専用ダイヤルあり | 最短3分 | 最大30日間 | 4.5%~17.8% | 500万円 | 不要 | 無 (Web明細登録時のみ) |

レイク 申し込みはこちら | ①無利息期間が最大180日あり ②即日融資可能 ③アルバイトやパートでも審査通過の可能性あり | Webで最短25分※3 | 最大365日間 Webで初めての申込の場合、無利息期間最大365日または60日※6 | 年率4.5%~18.0%※4 | 500万円 | ||

SMBCモビット 詳細はこちら | ①原則電話連絡なし ②返済でVポイントがたまる ③アプリで返済計画が 立てられる | 最短15分 | なし | 3.0%~18.0% | 800万円 | 不要 | 無 (Web完結の場合) |

アイフル 申し込みはこちら | ①最短18分でキャッシング 可能※1 ②スマホアプリで借入可能 ③はじめての方なら最大30日間 | 最短18分 融資可能か事前診断があり おすすめ! | はじめての方なら最大30日間 | 3.0%~18.0% | 800万円※5 | 不要 | 有 (ただし、封筒に社名は入っていない) |

注釈

※1 お申込時間や審査によりご希望に添えない場合がございます。

また、受付時間・申込の曜日・時間帯によっては、審査・振込が翌日以降の取扱となる場合があります

※2:お申込時間や審査によりご希望に添えない場合がございます。

※3:21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

※4:貸付利率はご契約額及びご利用残高に応じて異なります

※5:ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※6:365日無利息対象:Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日無利息対象:Webでお申込み・初めてのご契約、ご契約額が50万未満の方

アコムは審査から融資までの時間が早く返済方法も選べる

アコムのカードローンは初めてなら30日間金利がかかりません。

条件さえ整えば最短20分※での融資が行える審査の速さが大きな特徴です。

※お申込時間や審査によりご希望に添えない場合がございます。

さらに返済方法が自由に選べるのもアコムならではと言えます。

インターネット、アコムATM、提携ATM、振り込み、口座振替の自動引き落としと利用者の都合で自由に選べるので安心して借りられます。

また利息は契約の限度額によって異なっており、30万円以下の場合は借入金額の4.2%、100万円を超えた場合条件によっては借入金額の1.5%まで低い設定があります。

また通常のカードローンのほか、クレジット機能が付いたマスターカードやビジネス用のカードローン、さらに借り換え専用ローンなど商品が多彩です。

| 項目 | 内容 |

|---|---|

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 融資までのスピード | 最短20分※ |

| 無利息期間 | 最大30日間 |

| 申込資格 | 20歳以上で安定した収入と返済能力のある方 |

※お申込時間や審査によりご希望に添えない場合がございます。

レイクは365日間※1の無利息があり申込後最短15秒という速さで審査が終わる

レイクのカードローンは審査結果がすぐに確認でき、申込後最短15秒と申し込んですぐに結果がわかることが大きな特徴です。

なお、融資そのものは21時までの契約手続き完了という条件付きで25分※3が最短時間です。

Webなら24時間申し込み可能、そして初めてならWeb申し込みという条件付きで60日間※2無利息ですが、さらに50万円以上ご契約で365日間※1無利息になります。

返済方法は残高スライドリボルビング方式と36回の完済を目標にした元利定額リボルビング方式のふたつから選べますので、申込時に自分に適した返済方法が選べます。

また海外に出かけている時でも会員ページや電話で問い合わせできます。

| 項目 | 内容 |

|---|---|

| 利用限度額 | 500万円 |

| 融資までのスピード | Webで最短25分※3 |

| 無利息期間 | 最大365日間※1または最大60日間※2 |

| 申込資格 | 20歳以上70歳以下で、安定した収入のある方 |

注釈

※1:Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※2:Webでお申込み・初めてのご契約、ご契約額が50万円未満の方

※3:審査結果によってはWebでのご契約手続きが行えない場合があります。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

出典:レイク公式サイト

SMBCモビットは借り入れ診断や返済シミュレーションができる

SMBCグループのSMBCモビットは、スマホアプリで書類提出ができるので、Webだけで完結します。

ただ条件によっては電話での在籍確認がある場合もあります。

またWebのトップページには借り入れの診断や返済シミュレーションができるので、申し込む前に問題なく返せるか試せます。

入会金や年会費は無料、限度額は最大800万円で金利は最大18.0%です。

さらにVカード機能付きのカードの発行もしくは会員専用サービスから申し込めばVポイントを溜められます。

さらにクレジット機能付きカード「モビット VISA-W※」があり、カードローン、クレジット、Vマネーと3拍子揃った機能が揃っています。

| 項目 | 内容 |

|---|---|

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 融資までのスピード | 最短即日 ※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 無利息期間 | なし |

| 申込資格 | 20歳以上74歳以下で安定した定期収入のある方 ※収入が年金のみの方はお申込いただけません。 |

※カードローン審査通過後にクレジットカードの審査があります。

※Tカードプラス(SMBCモビット next)は2024年9月29日(日)を以てサービス終了となります。

アイフルは審査や融資のスピードが最短18分で連帯保証人なども不要

アイフルのキャッシングローン(カードローン)は、審査や融資が早いのが特徴です。

急いでいる時も最短18分で審査が完了します。※

キャッシングローンの実質年率は3.0%から18.0%でご利用限度額は1万円から800万円です。

使い道については一切不問で担保及び連帯保証人は不要です。

対象は20歳から69歳までですが、定期的な収入と返済能力を持っているというのが条件です。

また通常のキャッシングローンのほか、初めての方で23歳以上59歳までであれば100万円から800万円の間で借りられるファーストプレミアムがあります。

そのほか女性向けに10万円までの貸し付けを行っているSuLaLiというサービスがあります。

| 項目 | 内容 |

|---|---|

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 融資までのスピード | 最短18分※ |

| 無利息期間 | 最大30日間 |

| 申込資格 | 20歳以上69歳までの定期的な収入がある方 |

出典:アイフル公式サイト

貸付条件はこちら

※お申込み時間や審査状況によりご希望に添えない場合があります。

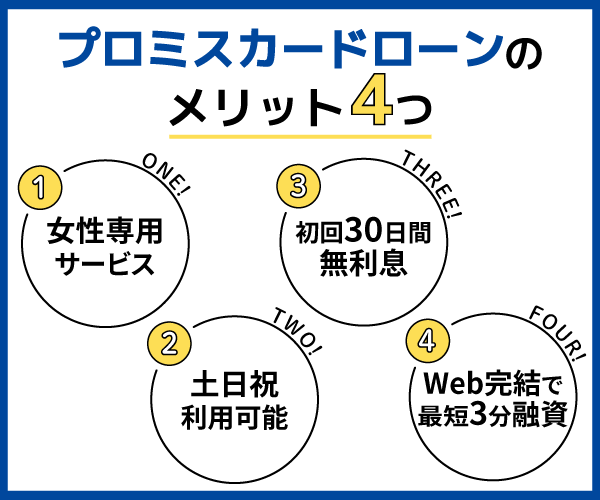

プロミスカードローンのメリット

プロミスカードローンのメリットは以下の通りです。

- 女性のためのカードローンがある

- 土日でも融資を受けられる

- 初回の申し込みの場合30日間無利息で借り入れできる

- Web完結なら最短3分※で融資が受けられる

プロミスではすぐに融資を受けることができ、無利息期間によって利息を抑えることができます。

その他、プロミスのメリットについて詳しくみていきましょう。

※お申込み時間や審査状況によりご希望に添えない場合があります。

プロミスには女性のためのカードローンがある

プロミスカードローンには女性専用の電話があります。

急な出費で融資を受けないといけない場合、相手が異性だと不安ですがプロミスには女性専用のレディースキャッシングがあり、女性のためのカードローンとして女性のオペレーターが対応して申し込みや取引の相談に応じます。

正社員でなくパートタイマーやアルバイトでも借りられるのが大きな特徴で、特徴は一般的なカードローンとほぼ同じなので、女性の方はレディースキャッシングを利用すると安心でしょう。

プロミスカードローンは土日融資が可能

プロミスカードローンは土日祝日でも利用が可能です。

プロミスは全国に200ほどある金融機関にて24時間365日土日・夜間でも振込みが利用できます。

そして土日祝日でもローンの申し込みが可能で、自動契約機やパソコン、スマホからの申し込みもできます。

ただし新規の即日融資となると厳しいかもしれません。

休日は一般的な金融機関が休んでいる場合が多く、仮に申し込みが終わっても審査に時間がかかりよく営業日にずれ込むことがあります。

休日に即日融資を希望する際には、申し込む段階で希望しておくと即日融資を受けられる可能性があるかもしれません。

初回の申し込みの場合30日間無利息で借り入れできる

プロミスカードローンは初回に限って30日間無利息のサービスがあります。

一般的に金融機関はお金を貸してその利息で利益を得るわけですが、30日間はその利息がかかりません。

ただし無利息の条件が決まっており、初回であること、メールアドレスを登録できること、それからWeb明細を利用できる方に限られます。

2回目以降や明細を紙で発行してほしい方は対象外となるので注意しましょう。

Web明細はプロミスの会員用のサービスにログインして内容を確認できる方法で、これなら職場や家族などに知られることなく、返済具合などが即時に見られるので大変便利です。

プロミスはWeb完結可能で融資が受けられる

プロミスカードローンでは電話での在籍確認が原則として行わないとのことですが、Webで完結できるようになっており、その結果最短3分※の審査で融資が受けられる可能性があります。

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスの公式ページによると融資を急いでいるお客様というタイトルで即日融資のことに記載しており、最短3分で24時間365日申し込めると記載しております。

その際Web完結もできますが、お急ぎの場合はWebでの申し込み直後にフリーコールに電話することで対応を早くしてくれます。

ただしフリーコールは平日8時から21時までとなっていますので、フリーコール時間外の場合は、融資に時間がかかると考えられます。

申し込み時には身分証明書「運転免許証」「マイナンバーカード※」、外国人の場合は「在留カード」を用意してください。

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

プロミスにおける在籍確認について

結論から言えば、在籍確認なしでプロミスの契約はできません。

これは、貸金業法で定められた規定により、融資をする相手には申込者の返済能力を確認することが義務付けられているので、在籍確認をしないと返済能力があるかどうか判断できず、それをなしにして融資をすることは考えられないからです。

貸金業法に基づく登録を行っていない違法の業者であればそういったことを無視して融資をする可能性はありますが、大手消費者金融業者で銀行のグループ企業であるプロミスがそのようなことをすることはあり得ません。

プロミスは電話での在籍確認が原則行われない

プロミスでは電話による在籍確認が原則行われていません。

プロミスの公式ページの質問コーナーでは「原則、お勤めされていることの確認はお電話では行いません」と書かれており、電話以外の方法で在籍確認が行われているようです。

ただし在籍確認に至るまでの途中審査の内容により電話する場合があるので注意してください。

また、これについてもプロミスは配慮をしており、申込者の同意を得ずに実施することはないと明記しています。

在籍確認については電話によるものに対する不安が多いため、条件付きとはいえ電話での在籍確認を行わないプロミスの対応は非常にありがたいことと言えます。

プロミスでは電話確認がないことによって在籍確認が行われないと誤認されることがあります。

在籍確認は審査の上でどの会社であっても必要条件であるため注意してください。

在籍確認をする場合は非通知設定で個人名で行われる

プロミスではカードローンの申し込みの際に原則電話での在籍確認をすることはありません。

しかし、それまでの審査の結果によっては電話での確認が必要になる場合があります。

そのため、電話の在籍確認が来る可能性は想定しておいたほうが良いでしょう。

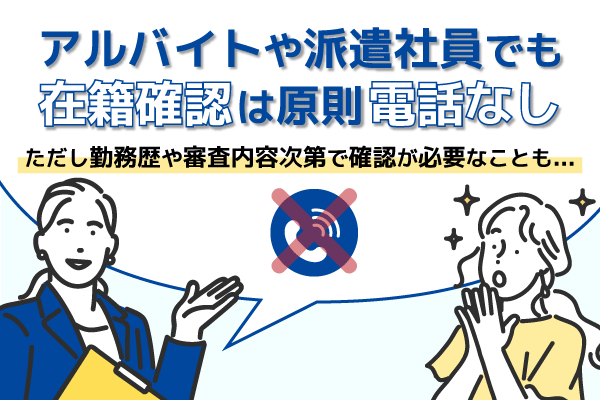

もちろん、正社員だけではなくアルバイトやパート派遣社員などでも在籍確認が行われます。

また、必ず対応してくれるわけではありませんが、プロミスに電話をして在籍確認の希望の時間帯を伝えるという方法があります。

さらに在籍確認を電話ではなく書類に変更できるケースもあります。

書類での在籍確認の場合は、健康保険証や直近1カ月の給与明細書、前年の源泉徴収票などが考えられますが、これについても必ずプロミスが応じてくれる保証はないので注意しましょう。

アルバイトや派遣社員の場合も在籍確認が行われる

プロミスの在籍確認は正社員とアルバイトの区別なく原則電話での在籍確認はありません。

しかし審査状況によって電話確認をしてくる可能性はありますので注意してください。

プロミスカードローンは満18歳以上は借りられますので学生がローンに申し込むことが可能ですが、信用情報に傷があったり、仮2社以上借り入れがある場合、在籍確認の前に審査に落ちる可能性があります。

また以下の場合は安定した収入があってもアルバイトやパートの場合は特に審査に落ちる場合が高いので注意してください。

- 年収が50万円以下の場合

- 水商売など不安定な収入と認識された場合

- 過去の信用情報に事故情報がある場合

- 短期間に複数社のカードローンをまとめて申し込んだ場合

- アルバイトをはじめて2か月以下の場合

アルバイトは2か月以上勤務していれば審査に通過する可能性がある

正社員の場合は入社時にクレジットカードの入会が勧められる場合もあるので比較的該当しないことが多いですが、特にアルバイトやパートの場合は働いた直後に融資を申し込む場合は申し込んでも審査に落ちる可能性があります。

勤務年数2か月が審査に通過するかどうかというポイントで、最初の給料が入るかどうかのタイミングである場合が大きいです。

アルバイトの場合はすぐにやめることもあり1か月未満の短期バイトのことも多いため、いくら有名な企業で働いたとしても融資する側にとって返済能力の有無に疑問を持ってしまいます。

アルバイトで融資を受けたい場合は2か月以上働いてから考えるようにしましょう。

派遣社員は派遣元を伝えることで在籍確認が可能

派遣社員の場合はアルバイトやパート同様に安定収入があると確認されれば審査に通る可能性がありますが、在籍確認は行われます。

万一電話での在籍確認が必要な場合は、実際に働いている派遣先ではなく登録している派遣元の番号を伝えましょう。

また派遣会社の場合営業担当がいるので、営業担当に電話がかかってくる旨あらかじめ伝えておくと、電話での在籍確認がスムーズに進むでしょう。

相手は何度も書いたように個人名の非通知で電話を掛けますので、プロミスの名前を出さずに電話がかかってくる可能性があることだけ伝えておけば問題ありません。

プロミスの在籍確認に必要な内容や書類

プロミスの場合は、在籍確認を電話で行わないという原則がありますが、もちろんそうなるためには提出する書類に不備がない必要があります。

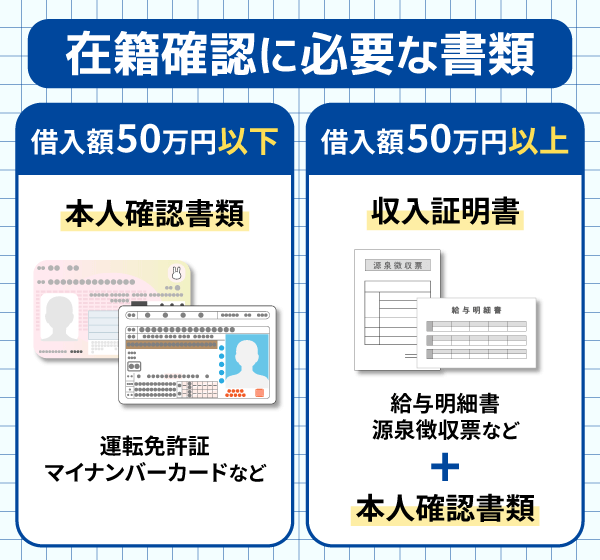

しかし、ある基準を境に必要書類の一部が求められない場合があります。

それは借入額が50万円を超えるかどうかです。

多くの場合はいきなり50万円以上の融資を申し込む可能性が少ないので多くの場合は無視できるのですが、どうしても大口での融資が必要な場合は、収入証明書の提出が必要です。

また他社との借り入れがある場合、その合計額が100万円を超えた場合でも収入証明書の提出が必要となるので注意しましょう。

また過去の収入証明書の提出があっても発行日から3年が経過した場合は再提出が求められる場合があります。

その場合もし勤務先に変更がないことが確認できれば、発行日から5年まで有効になります。

収入証明書として提出できる書類や在籍確認の代わりになる書類

収入証明書として提出できる書類には次のものが該当します。

50万円以下の場合、電話での在籍確認の代わりになる提出書類にはどのようなものがあるか見ていきましょう。

プロミスアプリなどで申し込む際に本人確認で認められている物には次のようなものがあります。

- 運転免許証

- 健康保険証(プラス住民票の提出が必要)

- パスポート

- マイナンバーカード※

- 特別永住者証明書/在留カード

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

また次の書類は本人確認として認められていないので注意しましょう、

- 学生証

- 通知カード

また現在住んでいる住所が上記書類に記載された住所と違う場合は追加で以下の書類が必要です。

- 公共料金の領収書

- 社会保険料の領収書

- 国税または地方税の領収書・納税証明書

- 住民票の写し又は住民票の記載事項証明書

プロミスから電話で在籍確認が来た場合

公式ページに原則行わないと書いていても条件付きで電話での在籍確認を求める可能性はゼロではありません。

電話で在籍確認が来た場合に、職場などにばれずに違和感なく対応できるようにあらかじめ準備しておくといいかもしれません。

ここでは在籍確認の電話が来た場合について詳しく述べていきましょう。

(1)自分で電話に出る場合

申し込んでから審査が通るまでの間に電話の在籍確認があると考えて、電話が鳴ったら積極的に出るようにしましょう。

本人であれば相手は在籍確認の旨を伝え、本人が電話を取ったことを確認できたことになります。

(2)同僚が電話に出た場合

かかってくる電話のタイミング、目の前にいても職場の同僚や派遣元の担当者が電話に出ることがあります。

事前にあらかじめ自分宛に電話がかかってくるかもしれないと伝えておくと電話を取った相手が営業電話と勘違いして「いません」と言ってしまう恐れがあり、そうなるとそこで在籍が取れないと判断されて審査に落ちてしまいます。

また在籍確認の電話をすぐ目の前の同僚が取った場合、通常なら変わってくれて、そのまま本人が在籍していることが確認できますが審査としてはそれで問題ありません。

しかし、非通知で見知らぬ個人から電話がかかってきた場合、同僚から「今の電話は誰からなのか」と聞かれるかもしれません。

その際にもうろたえるのではなく適当な言い訳を考えておくと、同僚からも不審がられることなく安心です。

(3)もし外出などで不在の場合

外回りの仕事についていたり、派遣社員で働いている職場と登録している電話とが違う場合も上と同様で、あらかじめ電話がかかってくる旨を伝えておくと、手違いが起きずに済みます。

プロミスなど消費者金融の名前を先方は出してこないので、仮に細かく問いただされた場合は、クレジットカード会社の名前を出しておくと安心です。

プロミスのカードローンが職場にバレない方法とは

(1)プロミスは申し込んでから最短で3分で審査が終わる

プロミスの在籍確認が行われるとすれば審査は最短3分※のうちに終わります。

流れとしては申し込みが終わり、フォームのデータがプロミスに転送されればその場で仮審査が行われます。

仮審査では基本的な要件が満たされなければそこで落ちます。

続いて本審査が行われ、現在の債務状況が確認されローンの返済の遅延の有無や負債の状況がチェックされます。

本審査も合格した段階で最終判断として在籍確認が行われた後に契約につながります。

※お申込み時間や審査によりご希望に添えない場合がございます。

(2)電話での在籍確認は時間の指定ができる

融資を急がない場合は時間指定が可能です。

職場への在籍確認を避けるのならあらかじめプロミスのフリーコールに電話をかけて相談をしてみましょう。

必ずしも相談内容に応じてくれるかどうかわかりませんが、実際に時間指定をした方の声もあり、相談によっては応じてくれる可能性はあります。

ただ在籍確認が終わらないと融資の契約はできませんので、時間指定をするとその分、融資が遅くなることを覚悟しておきましょう。

(3)在籍確認は郵送に変更することができる

時間指定とは別に郵送での在籍確認という方法もあります。50万円以下なら本人確認書類、50万円を超える場合は収入証明書類の提出が必要になります。

ただ基本的にこれらの書類はWebで画像をアップロードして提出するので現在はあまり行われていないようです。

実際にプロミスではWebで書類を確認し問題なければこの時点で在籍確認が取れたと認識され、融資を受けることができます。

まとめ

プロミスカードローンは、大手銀行の子会社で大手消費者金融会社が提供しているカードローンです。

WEB審査で最短3分※で契約が終わり、即融資が受けられるだけでなく、事前の書類に不備が無ければ、職場へ電話による在籍確認も原則的に行われません。

ただし条件によっては電話での在籍確認が求められる可能性があるので、そうなって職場に怪しまれないようにあらかじめ準備をしっかりしておくと安心して融資を受けられるでしょう。

※お申込み時間や審査によりご希望に添えない場合がございます。