Paidyは後払いができる便利なサービスです。

しかし、「Paidy」を検索すると「やばい」という評判を目にすることが多く、不安を抱く方も多いでしょう。

結論としては、Paidyは支払いを遅延しすぎるとやばいのであって、通常利用するサービスとして「やばい」ことはありません。

この記事では、Paidyを利用する際の注意点から「やばい」といわれる理由について解説していきます。

また、Paidyの利用限度額が低いというデメリットを補える、おすすめのクレジットカードについても紹介しますので、ぜひ最後までご覧ください。

Paidy(ペイディ)がやばい理由をデメリットから解説

Paidyのデメリットについて確認しながら「やばい」といわれている理由を解説していきます。

Paidyと調べると「やばい」と出てくるのは、決済サービスとしてのデメリットがあることが原因の1つです。

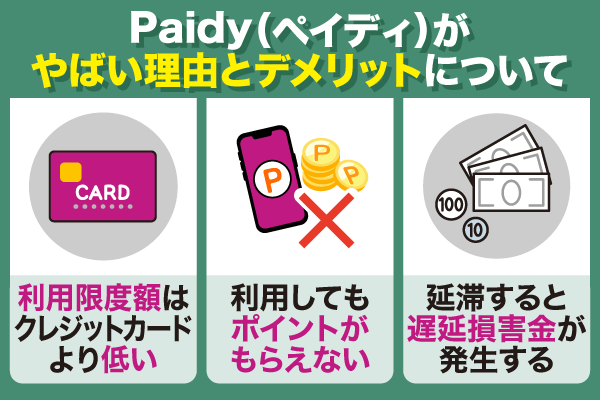

利用限度額の低さや利用時にポイントがもらえないなどのデメリットも見受けられますが、「やばい」といわれている一番の理由は支払いが遅れた時のペナルティの大きさにあります。

ここからはそれぞれのデメリットについて、詳しく解説します。

利用限度額はクレジットカードより低い

Paidyの利用限度額については、初回の場合は2~3万円に設定されることが多いです。

クレジットカードでは初回から10万円以上の利用可能枠が与えられるケースも多いため、Paidyの限度額は比較的低めといえます。

限度額が2~3万円の場合、状況にもよりますが、旅行などまとまった費用の支払いに使うのは難しいでしょう。

Paidyは利用を続けていくうちに徐々に利用限度額を上げることができるため、最初のうちは少額決済専用の手段とするのがおすすめです。

「3万円以上利用したい!」という方は、Paidyではなくクレジットカードの利用がおすすめです。

三井住友カード(NL)はカード利用枠が「~100万円」で、大きな買い物にも対応できます。

また、最短10秒※で審査が完了するため、今すぐカードを使いたい方にぴったりのクレジットカードになります。

さらに対象のコンビニ・飲食店ならスマホのタッチ決済でのお支払いで最大7%ポイント還元 ※2を受けられるので、気になる方はぜひチェックしてみてください。

- 最短10秒で審査完了!※1

- 初めてのクレジットカードなので審査が不安

- 対象のコンビニ・飲食店でのスマホのタッチ決済利用で最大7%ポイント還元※2

- 新規入会&条件達成で最大5,000円相当プレゼント!※3

| カード名 | 三井住友カード(NL) |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5~7%※2 |

| 利用可能額 | ~100万円 |

| 国際ブランド | Visa・Mastercard |

※1:即時発行ができない場合があります。

※2:iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※2:商業施設内にある店舗などでは、一部ポイント付与の対象となりません

※2:一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます

※2:通常のポイントを含みます

※2:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

※2:スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※3:条件①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分 ②新規入会&1万円毎の利用で最大2,000円相当のVポイント(期間:2025/5/1~2025/6/30)

利用してもポイントがもらえない

Paidyにはポイントプログラムがありません。

このため、いくら利用してもポイントは付与されない仕組みです。

キャンペーンなどが開催されると、Amazonなど提携先のポイントが貯まることはあります。

しかしその場合もPaidyのポイントではなく、ポイントが貯まる期間や条件も限定されています。

常にポイントを還元してもらいながら、お得に買い物をしたい場合は、クレジットカードを選ぶほうが良いでしょう。

延滞すると遅延損害金が発生する

Paidyでは支払いが遅れると信用情報に傷がつくことがある点も、Paidyがやばいと言われる理由のひとつです。

また、Paidyの支払いが遅れると、ペナルティとして遅延損害金を支払わなくてはなりません。具体的には、支払期日の翌日から、年率14.6%の遅延損害金が発生します。

たとえば、30,000円の利用で1日遅れると、30,000×14.6/100*1/365 = 12円です。

1日遅れるたびに遅延損害金が増えていくため、遅延したまま長期間放置すると大きな負担になります。

長期間にわたって滞納をし続けると、デメリットとして信用情報に傷が付いたり、法的措置を取られたりすることもあります。

便利なサービスだからといって安易に利用すると、重い罰則が適用されることもあるため、注意しなくてはなりません。

利用限度額が低かったりポイントが付かないというPaidyのデメリットが厳しいと思う方にとっては、Paidyにはないメリットをもつカードローンの利用がおすすめです。

Paidy(ペイディ)よりもおすすめの消費者金融カードローン5社

「Paidyの返済のために一時的に借りたい」「即日大きな金額で借り入れを行いたい」といった場合、消費者金融のカードローンで借入をするのも1つの方法です。

これから紹介するカードローンの中には最短即日で融資を受けられて、アプリのみで借入可能、郵送物なしなどサービスも充実しているものがあり非常に便利です。

また、カードローンは利用限度額が500万~800万などPaidyよりも高いという特徴があります。

一部カードローンではPaidyにはないポイントプログラムがあるサービスもあるためお得にお金を借りたい方にぴったりです。

Paidyの支払いに困らないためにも、消費者金融のカードローンを利用するのはおすすめです。

ここからは、当社ランキング根拠にも掲載しているおすすめの大手消費者金融5社を紹介します。

最大適用金利が低めで借入可能!

プロミスがおすすめ

カードローン機能付きクレジットカードがある!

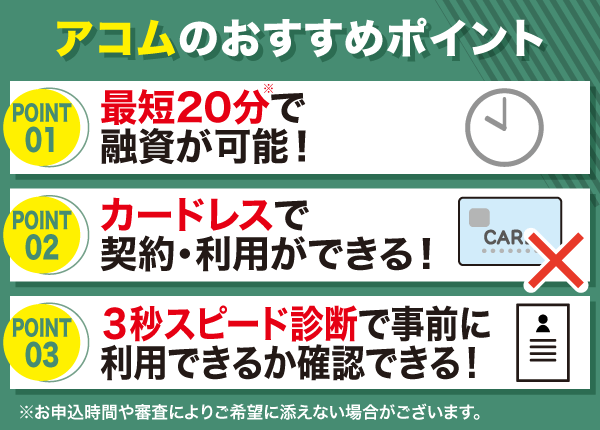

アコムがおすすめ

| カードローン名 | 特徴 | 審査スピード | 無利息期間 | 適用金利 | 利用限度額 | 担保・保証人 | 郵送物の有無 |

|---|---|---|---|---|---|---|---|

プロミス 詳細はこちら | ①審査通過率が高く即日融資に 対応してくれる ②指定口座に振込融資可能 ③女性専用ダイヤルあり | 最短3分※1 | 最大30日間 | 4.5%~17.8% | 500万円 | 不要 | 無 (Web明細登録時のみ) |

アコム 詳細はこちら | ①3秒スピード診断可能 ②カードローン機能付き クレジットカードあり ③楽天銀行口座へ最短1分 振込可能 ④キャンペーン実施中 ※諸条件あり | 最短20分※2 3秒スピード診断もあり おすすめ! | 最大30日間 | 3.0%~18.0% | 800万円 | 不要 | 無 |

注釈

※申込時間や審査状況によりご希望に添えない場合がございます。また受付時間や一部金融機関の営業時間によっては、翌営業日以降の振込となる場合もあります。

※2:お申込時間や審査によりご希望に添えない場合がございます。

アコムはWEB完結でカード無しで借入・返済ができる

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 融資までのスピード | 最短20分※ |

| 無利息期間 | 最大30日間 |

| 申込資格 | 20歳以上で安定した収入と返済能力のある方 |

アコムはカードなしで契約・利用できるのが特徴です。

申し込むときカードの受け取り方法の欄で「カードなし」を選べば、カードレスで契約できます。

カードなしで契約すれば、カードが自宅に郵送されることはありません。

家族にカードや郵送物を見られないか心配な方も安心です。

カードがなくても、口座へ振り込んでもらったり、スマホアプリを利用してATMで引き出せたりと、借入方法が不便になることもありません。

アコムのホームページには事前診断があり、3秒でスピード回答できます。

年齢・年収・他社からの借入額の3つを記入するだけで、気軽に試せます。

自分が借りられるのか知りたい方は、正式に申し込む前に事前診断を利用してみてはいかがでしょうか。

またアコムでは、現在、7/31まで限定で消費者金融でのお借入がない方はAmazonギフトカード最大1,500円分プレゼントのキャンペーンを実施しております。※諸条件あり

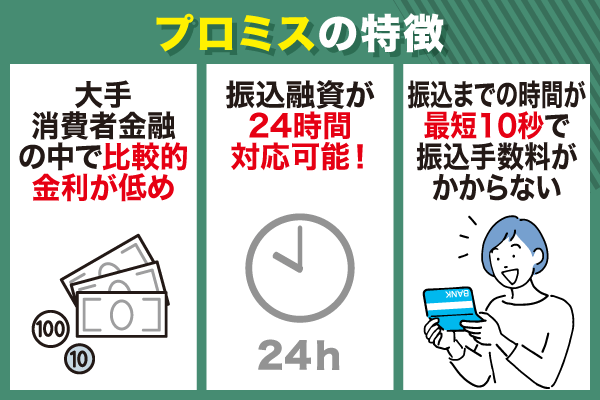

プロミスは上限金利が17.8%と低め

| 金利 | 4.5~17.8% |

| 利用限度額 | 1万円~500万円 |

| 融資までのスピード | 最短3分※ |

| 無利息期間 | 最大30日間 |

| 申込資格 | 18〜74歳で本人に安定した収入のある方。 |

プロミスは上限金利が他の大手消費者金融より低く設定されています。具体的には以下の通りです。

| 消費者金融 | 適用金利 |

| プロミス | 4.5~17.8% |

| アイフル | 3.0~18.0% |

| アコム | 3.0~18.0% |

| SMBCモビット | 3.0~18.0% |

| レイク※ | 4.5~18.0% |

※貸付利率はご契約額及びご利用残高に応じて異なります

借入が少額の場合、上限金利が適用されることが多いため、少しでも金利の低いほうが返済負担をおさえられます。

プロミスのサービスでは、振込融資を24時間対応している点も特徴です。

夜間でも土日・祝日でも、審査に通過した後であれば自分の口座にすぐ振り込んでもらえます。

振込までの時間は最短10秒と短く、振込手数料がかからないのもメリットです。

ただし、システムメンテナンスの際は受付を停止するため、プロミスの情報を確認しておきましょう。

※お申込み時間や審査によりご希望に添えない場合がございます。

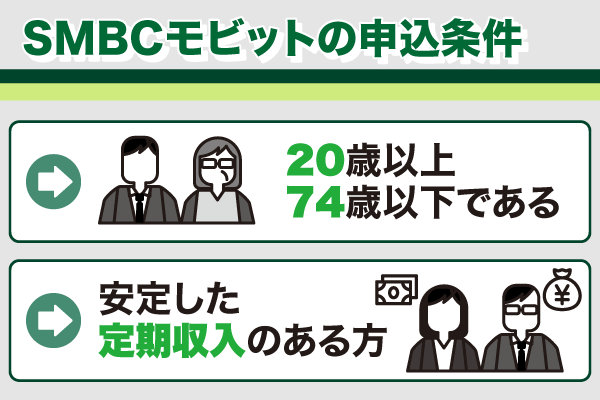

SMBCモビットは三井住友銀行ATMの利用手数料が0円

※申込対象の上限年齢は74歳までですが、収入が年金のみの方はお申込いただけません。

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円 |

| 融資までのスピード | 最短即日 ※1 |

| 無利息期間 | なし |

| 申込資格 | 20歳以上74歳以下で安定した定期収入のある方 ※2 |

※1申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 収入が年金のみの方はお申込いただけません。

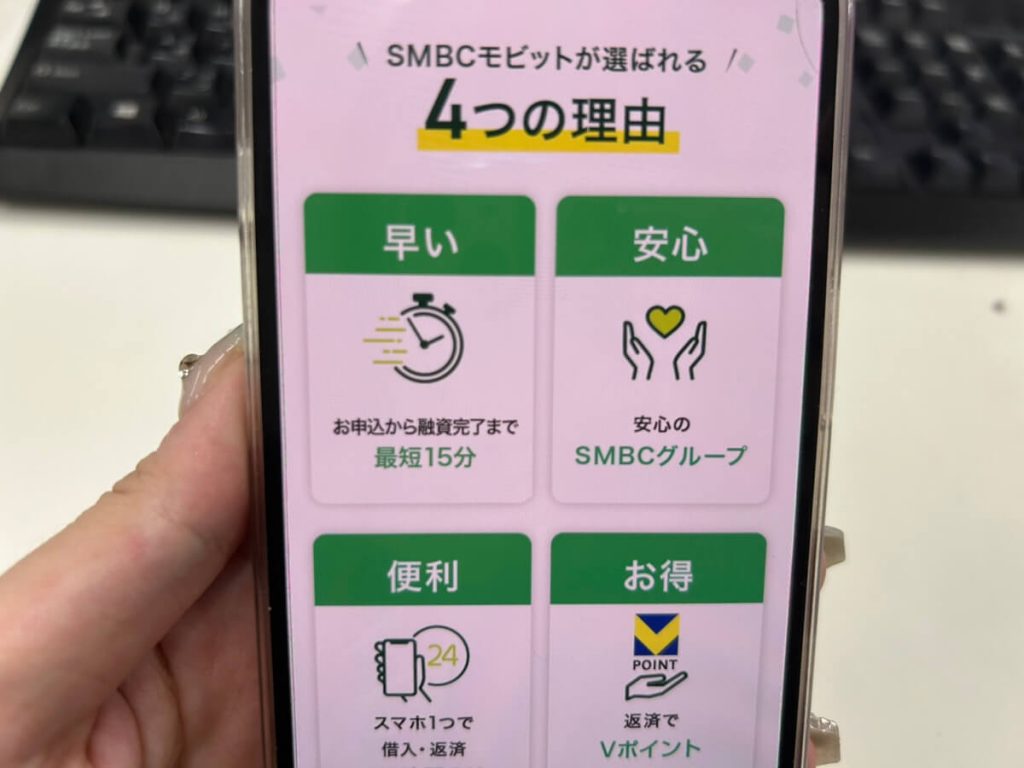

SMBCモビットは、三井住友カードが提供している消費者金融サービスです。

大手クレジットカード会社が運営しているため、人によっては安心と感じるかもしれません。

申し込みはWeb完結型であり、金融機関を訪問する必要はなく、本人確認もWebで行えます。

SMBCモビットの借入方法のうち、三井住友銀行ATMは利用手数料が発生しないのでお得です。

また、SMBCモビットは返済をすることでVポイントが貯まります。

お得に返済をしたい方にとってはSMBCモビットは非常に便利です。

なお、SMBCモビットも最短即日融資が可能です。

急ぐ場合はWebで申し込んだ後に、コールセンターに電話して相談しましょう。

アイフルは最短18分※で融資を受けられる

| 金利 | 3.0~18.0% |

| 利用限度額 | 1万円~800万円※1 |

| 融資までのスピード | 最短18分※2 |

| 無利息期間 | はじめての方なら最大30日間 |

| 申込資格 | 20歳以上69歳までの定期的な収入がある方 |

※2お申込み時間や審査状況によりご希望に添えない場合があります。

貸付条件はこちら

アイフルは審査の早い消費者金融で、申し込んでから最短18分※で借入ができます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

Web申し込みは24時間365日受け付けており、フォームの入力も5分程度で終わります。

契約手続きが終われば、スマホアプリを利用して、セブン銀行ATMやローソン銀行ATMで現金を引き出せます。

カードなしですぐ借入ができるため、急いでお金を用意したい方に便利です。

また初めてアイフルと契約する方は、はじめての方なら最大30日間の無利息サービスが適用されます。

契約日の翌日から30日間は利息が発生しないため、この期間中に全額返済すれば、利息を支払わずに済みます。

たとえば給料日までまだ遠いけれどお金が必要な方も、次の給料日にすぐ返済すれば、無利息で利用可能です。

レイクは無利息期間を3種類から選べる

| 金利 | 年率4.5%~18.0%※1 |

| 利用限度額 | 500万円 |

| 融資までのスピード | Webで最短25分※2 |

| 無利息期間 | 以下の中から選択可能 ①最大365日間、最大60日間※3 (はじめての契約・Web申込) ③最大30日間 (はじめての契約、自動契約機または電話からの申込) |

| 申込資格 | 20歳以上70歳以下で、安定した収入のある方 |

※1:貸付利率はご契約額およびご利用残高に応じて異なります

※2: 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

審査結果によってはWebでのご契約手続きが行えない場合があります。

一部金融機関および、メンテナンス時間等を除きます。

※3:365日:Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

60日:Webでお申込み・初めてのご契約、ご契約額が50万円未満の方

レイクでは、以下のように3種類の無利息期間から選べるのが特徴です。

- 最大365日間無利息(ご契約額が50万円以上の方)※3

- 最大60日間無利息(ご契約額が50万円未満の方)※3

- 最大30日間無利息(借入額の全額、はじめての契約、自動契約機または電話からの申込の方)

自分の希望借入額に応じて、最適なサービスを選びましょう。たとえば4万円など少額の借入で良いなら、最大60日間無利息がお得です。

他の大手消費者金融も無利息期間サービスを提供していますが、多くの場合は最大30日間に限られます。

それに比べるとレイクは選択肢が多く、無利息サービスの内容が優れているといえます。

無利息期間に返済が完了すれば無駄な利息を支払う必要がなくなりおすすめです。

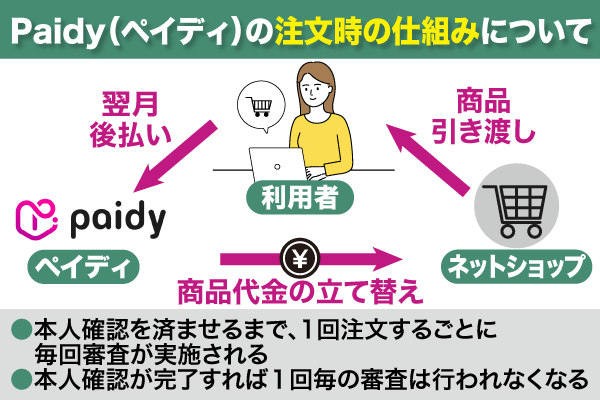

Paidy(ペイディ)は翌月にまとめて後払いができるサービス

そもそもPaidyとは、クレジットカードなしで後払いができるサービスです。

手軽に買い物に利用できて便利なことから、若い方にも支持されています。

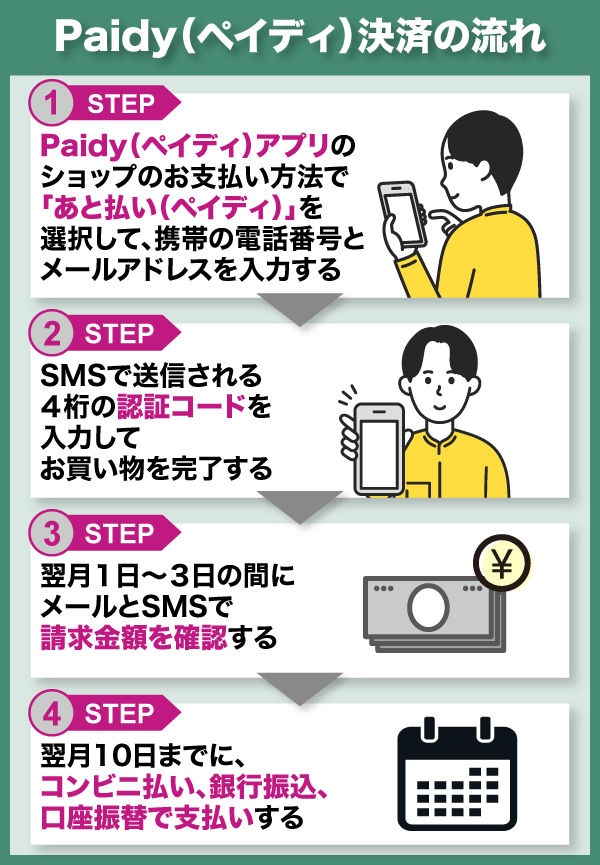

電話番号・メールアドレスの入力で後払いができる

Paidyを利用するのに必要なのは、携帯の電話番号とメールアドレスのみです。

事前の登録や入会は不要で、以下の流れで決済ができます。

- ショップの支払い方法であと払い(Paidy)」を選択する

- メールアドレスと携帯の電話番号を入力する

- SMSで4桁の認証コードが届くので、支払い画面に入力して購入する

- 翌月1日~3日にメールとSMSで請求金額が通知される

- 翌月10日までに、コンビニ払い・銀行振込・口座振替のいずれかで支払う

このように、Paidyはクレジットカードがなくても簡単な手続きで後払いができます。

本人確認が済むまでは注文ごとに毎回審査が行われる

Paidyでは本人確認を済ませるまで、1回注文するごとに毎回審査が実施されます。メールアドレスと電話番号のみで簡単に利用できる代わりに、審査を毎回行う方針です。

結果は商品・金額・店舗などの注文内容によって異なります。A店では利用できても、B店では利用できないといったケースも考えられます。

本人確認を済ませれば、1回ごとの審査は行われなくなります。しかし、その場合でも利用が承認されないこともあるため、Paidyからの連絡はチェックしておきましょう。

Paidyプラス(ペイディプラス)へのアップデートで審査が必要

通常のPaidyの後払いも便利ですが、分割して後払いをしたいこともあるでしょう。

1回払いが難しい高額な買い物は、分割払いができると便利です。

3回・6回など分割の後払いを利用するには、ペイディプラスへのアップデートが必要です。

アップデートをするには本人確認を済ませた上で、審査に通る必要があります。

ペイディプラスにアップデートすることで、以下のようなメリットがあります。

- 3回・6回の分割後払いを手数料無料で利用できる

- Visa加盟店で支払えるPaidyカードが発行できる

- 予算設定機能で使い過ぎを防げる

人によっては、審査を受けても利用する価値があるでしょう。

なお、分割払いの手数料が無料となるのは、口座振替・銀行振込の場合です。

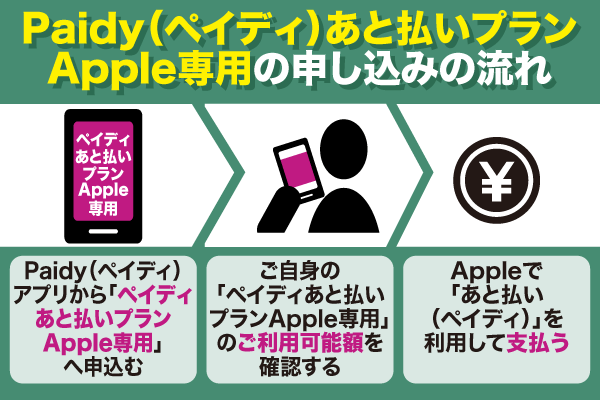

Paidy(ペイディ)あと払いプランApple専用の申し込みでも審査がある

Paidyあと払いプランApple専用とは、iPhoneなどのApple製品を、分割手数料0円で購入できるプランのことです。

全国のAppleストアやAppleのウェブサイトで利用でき、製品によって最大36回の分割払いができます。

Paidyあと払いプランApple専用にも審査があり、結果によって利用可能額が決定されます。

なお手数料無料となるのは、ペイディプラスと同様、口座振替・銀行振込の場合です。

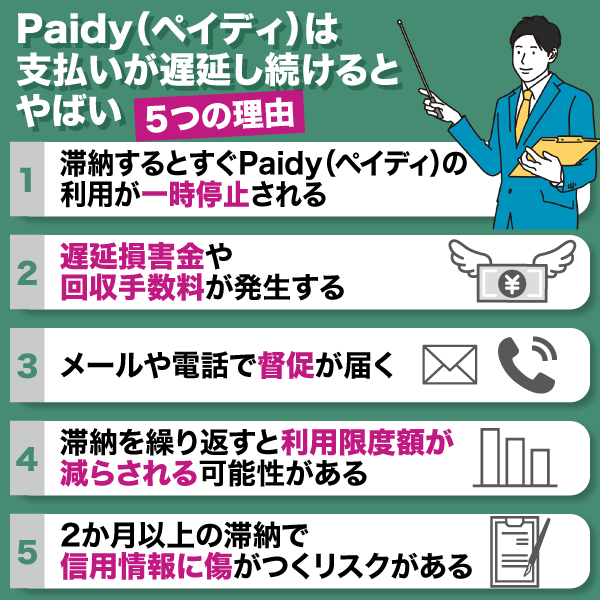

Paidy(ペイディ)は支払いが遅延し続けるとやばい

Paidyがやばいと言われる理由の1つとして支払いが遅れると、デメリットとして一時利用停止や遅延損害金などのペナルティが発生します。

さらに遅延が続くと、個人の信用情報に傷が付いてしまう恐れもあります。

Paidyの支払いが遅延すると何が起こるのか、時系列に沿って順番に解説します。

滞納するとすぐPaidy(ペイディ)の利用が一時停止される

Paidyの支払いが1日でも遅れると、すぐPaidyの決済が利用できなくなります。

Paidy側で支払い状況を確認するのが遅れることもあり、滞納してから数日間は利用できることもあります。

その場合でも支払わないままでいると、Paidyは利用停止となります。延滞している分を全額返済しないと、Paidyで再び決済することはできません。

サブスクリプションなどのサービス料金をPaidyで支払う設定にしていると、そちらも未納状態となるため注意してください。

遅延損害金や回収手数料が発生する

Paidyの滞納が発生した日から、遅延損害金が発生します。

滞納額や未納期間の長さによって遅延損害金の額は変化します。

また遅延損害金とは別に、支払いが一定以上遅れると、Paidyによる未払い額の回収手数料も発生します。

回収手数料は、1件につき153円(税込)です。

遅延損害金や回収手数料をいつ支払うことになるかは、それぞれのケースによって異なりますので、Paidyから通知される内容を確認しましょう。

メールや電話で督促が届く

支払期日の翌日から1週間ほどの間で、SMSやメールによる督促が届きます。支払い期限が過ぎているので、〇月〇日までに支払ってくださいという内容です。

メールが届くタイミングは、コンビニ払いや銀行振込の場合は支払い期限の翌日、口座振替の場合は支払い期限の数日後です。

支払い期限から1週間程度が経過し、それでも支払わない場合は、電話でも督促が行われます。

知らない電話番号からかかってくることから、無視してしまう方もいるかもしれません。

しかし、電話に出ず支払いも行わないままだとさらなるペナルティになるため、速やかに対応しましょう。

電話のオペレーターからは支払い期限が過ぎていることを伝えられるとともに、支払い可能日について確認されることもあります。

滞納を繰り返すと利用限度額が減らされることがある

たとえ短期間の滞納であっても、何度も繰り返すことで利用限度額が減らされることもあります。

Paidyの利用可能額は利用状況によって変化する場合があります。

滞納を繰り返すと悪質な利用者とみなされ、Paidyからの信頼度が下がり、利用限度額の減額につながります。

利用可能額はPaidyのアプリまたはWeb版のマイページに表示されるため、定期的に確認しましょう。

2か月以上の滞納で信用情報に傷がつくリスクがある

SMS・メール・電話による督促に対応せず、支払わないままの状態が2か月以上続くと、以下のようなペナルティが加わる恐れがあります。

- 強制退会で残額を一括請求される

- 信用情報に傷が付く

- 弁護士などから督促のハガキが届く

- 差し押さえなど法的措置が取られる

Paidyは、信用情報機関であるCICとJICCに加盟しているため、これらに登録されている信用情報に影響が及びます。

信用情報に傷が付くことで、クレジットカードやカードローンなどの利用ができなくなる恐れがあります。

住宅ローンやマイカーローンなどの申込でも非常に不利になり、ほぼ通過できません。

長期間の延滞が続くとデメリットが大きいため、速やかに支払うことが大切です。

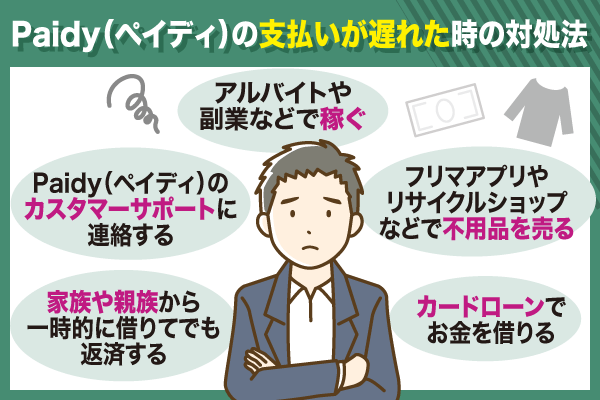

Paidy(ペイディ)の支払いが遅れた時の対処法

Paidyの支払いが遅れたとき、信用情報に傷をつけないために、以下の対処法を実践しましょう。

Paidy(ペイディ)のカスタマーサポートに連絡する

Paidyの支払いができないと確信した段階で、Paidyにすぐ連絡を取って相談しましょう。

カスタマーセンター(0120-971-918)に電話し、期限内に支払えないことを伝えてください。

カスタマーセンターの営業時間は平日の10:00〜18:00です。

支払いが難しいことを説明すると、支払い期限の延長や分割払いに応じてもらえる場合があります。

そのためには、支払う意思があることをしっかり伝えることが大切です。

家族や親族から一時的に借りてでも返済する

支払い遅延でもっともやってはいけないことは、支払いできないまま放置することです。

頼れる家族に頭を下げてでもお金を借りて、すぐ返済しましょう。

友達から借りようと考える方もいるかもしれませんが、デメリットとしてお金の貸し借りが原因で友人関係が壊れるケースは数多く見られます。

たとえ関係が壊れなかったとしても、上下関係などが生まれ、関係性がいびつになることがあります。

お金を借りるなら、関係性が悪くないかぎりは家族に頼むのがおすすめです。

アルバイトや副業などで稼ぐ

家族などからお金を借りられない場合、自分でお金を作って支払うしかありません。

比較的簡単にお金を稼げる方法は、アルバイトをすることです。

日払い・日雇いのアルバイトは、最短で働いたその日に給料を受け取れるケースも多いため、短期間でお金を用意できます。

支払いが遅れるほど遅延損害金も増えてしまうため、即日のアルバイトでお金を作り、できるだけ早めに支払いましょう。

会社員の方も給料日まで長い場合、アルバイトをして早く返済することがおすすめです。

ただし、勤務先の就業規則に注意が必要です。

場合によっては副業を禁止している場合もあるので、事前に確認しておきましょう。

フリマアプリやリサイクルショップなどで不用品を売る

短期間でお金を用意する方法として、フリマアプリやリサイクルショップの利用もおすすめです。

会社で副業を禁止されている方、忙しいため副業ができない方も、この手段なら利用できます。

フリマアプリではあらゆるものが取引されており、中古品の洋服・カバン・本・DVDなどがよく売れています。

限定ものなどは、プレミア価格が付いて思っていたよりも高く売れるかもしれません。

どのようなものが出品されているのか、どの程度の値段で売れているのか、フリマアプリで調べてみましょう。

不用品が多い場合、リサイクルショップや買い取り業者に依頼して引き取ってもらう方法もあります。

業者が指定する価格での売却になりますが、自分で出品したり発送したりする手間は省けます。

カードローンでお金を借りる

カードローンで借りて、Paidyに返済する方法もあります。

消費者金融のカードローンは申込を24時間受け付けており、最短即日でお金を借りられます。

借入方法はたくさんあり、自分の口座へ振り込んでもらう方法、ATMで現金を引き出す方法などがあります。

カードなしでアプリのみで借入ができる消費者金融も多く、カードを持ちたくない方にも便利です。

また、大手の消費者金融では無利息期間のサービスがあり、初めて契約する方は最大30日間無利息などの特典を受けられます。

無利息期間中に借りたお金を全額返済すれば、利息は1円も支払わずに済みます。

Paidyの返済のために一時的に借りて、無利息期間中に返済するのも良いでしょう。

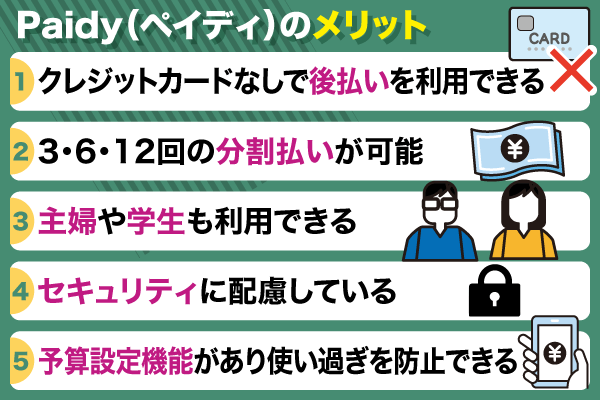

Paidy(ペイディ)のメリットは申込資格が広くて支払い方法が柔軟な点

結論としては、Paidyは支払いが遅れると一時利用停止や遅延損害金などのペナルティが発生するデメリットがある、という理由で「やばい」と言われていることがわかりました。

その一方で、Paidyは消費者金融に比べて申込資格が広く、支払い方法が柔軟であるというメリットがあります。

ここからはPaidyのそれぞれのメリットについて、詳しく解説します。

Paidyはクレジットカードなしで後払いを利用できます。

また、Paidyの通常のあと払いでは、クレジットカードが必要ありません。

クレジットカードを発行したくない方でも、手軽にあと払いを利用できます。

クレジットカードの場合、初めて利用するショップではカード番号などを登録しなければなりません。

Paidyではカード番号の登録が不要なため、一度設定すればすぐに支払えて便利というメリットがあります。

3・6・12回の分割払いが可能

ペイディプラスにアップデートすることで、3・6・12回の分割払いも可能になります。

分割払いにすれば、高額な商品も購入しやすくなるので便利です。

また支払い方法を口座振替または銀行振込にすることで、分割手数料が無料になります。

分割払いは毎月の支払額を少なくできるので便利な反面、使いすぎてしまう恐れもあります。

1件1件の支払額は少なくても、件数が多くなると毎月の返済額も増え、大きな負担になるというデメリットがあります。

自分が現在いくら利用しているのかをアプリなどで確認し、支払いができる範囲で利用するように注意しましょう。

主婦や学生も利用できる

Paidyの申込資格は18歳以上(高校生以外)で、主婦や学生の方も利用可能です。

主婦や学生だとクレジットカードなどの申込で不利になるというデメリットもあるため、Paidyなら利用できるという方もいるでしょう。

Paidyの申込資格には年収・勤続年数・職業などに関する記載はなく、収入がとくに高くない方でも申し込めます。

なお20歳未満の方は、親権者の同意が必要です。

セキュリティに配慮している

Paidyはセキュリティも高く、入力した情報は暗号化される仕組みです。

暗号化により、第三者に決済の情報が漏れるリスクが低くなります。

決済のときにはSMSで4桁の認証コードを入力するため、なりすましのリスクも小さくなります。

また、すべての取引を24時間365日にわたって監視しており、なりすましや詐欺から利用者を保護する取り組みも行っています。

予算設定機能があり使い過ぎを防止できる

Paidyでは使い過ぎを防止するために、予算設定機能が搭載されています。

利用者自身が予算を設定し、予算を超えた場合にメールとプッシュ通知が届く仕組みです。

予算を設定しておくと、万が一の不正利用があった場合に気づきやすいメリットもあります。

キャッシュレス決済では不正利用の事件も起きているため、設定しておくのが安心です。

予算を設定するにはアプリを開き、アカウント→最大ご利用可能枠・予算設定→予算設定の順番でタップすることで利用できます。

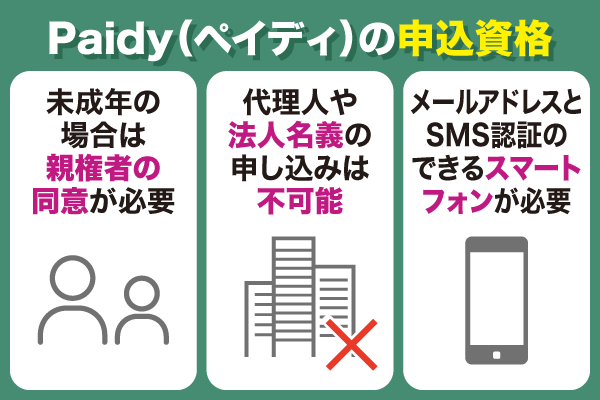

Paidy(ペイディ)の申込資格

Paidyを利用するには、申込資格や条件を満たす必要があります。

ペイディプラスやPaidyあと払いApple専用で審査を受ける際にも必要な条件です。

Paidy(ペイディ)では未成年の場合は親権者の同意が必要

Paidyに申し込めるのは、18歳以上の方です(高校生を除く)。

20歳未満の未成年の方は、申し込みの際に親権者の同意が必要になります。

18歳未満の方や高校生の方は、Paidyだけでなくクレジットカードも申し込めないことがほとんどのため、別の支払い方法を選ぶ必要があります。

未成年の方でも使えるサービスとして、デビットカードがあります。決済するとすぐ口座から引き落とされる仕組みです。

ネットショップなどでもデビットカードが使えるお店は多いため、未成年の方が買い物をしたい場合は検討するのも良いでしょう。

Paidy(ペイディ)では代理人や法人名義の申し込みは不可能

Paidyは個人向けの決済サービスであり、法人は利用できません。

また、代理人が申し込むことも認められていません。

法人が後払いをする場合は、法人用のクレジットカードを利用するのがおすすめです。

ポイント還元による経費削減、会計システムとの連動による経理作業の効率化などのメリットがあります。

大企業用のカード、個人事業主用のカードなどさまざまな法人カードがあり、自社のニーズに応じて選べます。

メールアドレスとSMS認証のできるスマートフォンが必要

Paidyであと払いをするには、メールアドレスと携帯電話番号が必要です。

電話番号はSMS認証のために使われ、SMSで通知される4桁の認証コードを入力する必要があります。

SMSが届かないとPaidyの決済ができないため、スマートフォンの設定には注意しましょう。

送受信機能がOFFになっているなどの原因で、SMSが届かない場合があります。

また、電話番号やメールアドレスが変わった場合、速やかにPaidyで変更手続きをする必要があります。

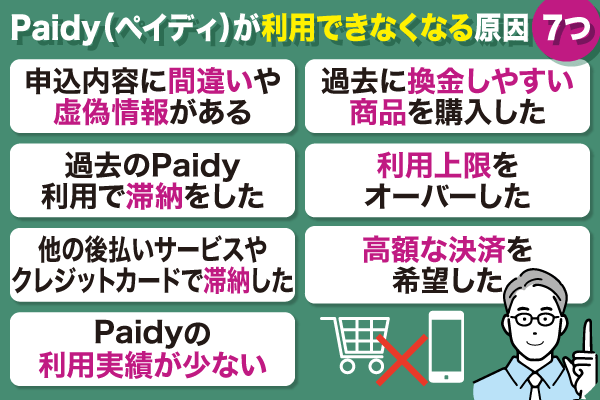

Paidy(ペイディ)が利用できなくなる原因7つ

人によってはPaidyが利用できなくなる場合もあります。利用できなくなる原因として考えられるのは以下の7つです。

- 申込内容に間違いまたは虚偽情報がある

- 過去のPaidy利用で滞納をした

- 他の後払いサービスやクレジットカードで滞納をした

- Paidyの利用実績が少ない

- 過去に換金しやすい商品を購入した

- 利用上限をオーバーした

- 高額な決済を希望した

それぞれの原因について、詳しく解説していきます。

申し込み内容に間違いまたは虚偽情報がある

携帯電話番号やメールアドレスなどをはじめ、申し込みの際に入力する内容は間違えないように注意しましょう。

たとえわざとではなくても、情報が誤っていたことで、落ちる場合があります。

また、自分の個人情報を明かしたくないために、虚偽情報を入力するようなことも止めましょう。

虚偽情報だと明らかになると、申込者の信頼度が大きく低下し、その後Paidyが利用できなくなる場合があります。

他人の個人情報を使うなどなりすましを行うと、刑事事件に発展する恐れもあります。

申し込みのときに入力する内容は、すべて真実の情報にしましょう。

過去のPaidy(ペイディ)利用で滞納をした

Paidyの支払い期限までに支払いができていない場合、Paidyが利用できなくなります。

一度の遅延でも利用者の信頼性は落ちるため、たとえ延滞が解消されても通らないこともあります。

Paidyを活用していきたいなら、支払い期限はしっかり守りましょう。自分が支払える金額で利用し、使い過ぎないように注意することも重要です。

他の後払いサービスやクレジットカードで滞納をした

Paidyでは、個人の信用情報が確認されることもあります。

他社のクレジットカードや後払いサービスの利用状況もチェックされ、問題があると落ちる場合があります。

クレジットカードなどは滞納せず、期日どおりに支払うことで、信用情報に傷を付けずに済みます。

また、スマートフォンの端末代金の分割払いもローンの一種のため、滞納しないようにしましょう。

信用情報は、CICなどの情報機関に開示請求の手続きをすれば、内容を確認できます。

有料サービスですが、どうしても気になる場合に利用してみるのも良いでしょう。

Paidy(ペイディ)の利用実績が少ない

Paidyの審査の独自内容として、利用実績を考慮している点も挙げられます。

Paidyは利用状況に応じて利用可能額が変動する仕組みで、申込者の信頼性が上がるほど、高額な決済もしやすくなります。

初めてPaidyを利用する場合は、いきなり複数の高額決済をしようとすると落ちる恐れもあります。

利用実績が少ないうちは、Paidyの決済額を少なめにして、短期間で何度も利用しないようにするのがおすすめです。

過去に換金しやすい商品を購入した

Paidyでは、過去にどのような商品を購入したのかも考慮されます。

換金しやすい商品を繰り返し購入した場合、Paidyを悪用したとして評価されることがあります。

実際Paidyの利用規約には、換金を目的とした商品購入は禁止すると定められています。

規約に違反すると、Paidyの利用そのものが強制停止になる恐れもあります。

後払いの仕組みを利用した現金化は、Paidyだけでなくクレジットカードなどでも禁止されているため注意が必要です。

換金しやすい商品の具体例は、金券・ギフト券・商品券などです。これらの商品はできるだけPaidyで購入しないようにしましょう。

利用上限をオーバーした

Paidyは利用者ごとに決済可能な上限を設定しています。上限をオーバーすると決済はできません。

利用上限を超えることのないよう、アプリなどで定期的に上限を確認しておきましょう。

また、Paidyアプリで本人確認をすることで、上限がアップする場合があります。

本人確認を済ませると分割払いもできるようになるため、より便利にPaidyを活用したい方は本人確認を済ませるのがおすすめです。

高額な決済を希望した

Paidyはこれまでの利用実績に応じて、利用可能額が上がっていく仕組みです。

よって最初から高額な決済をするのは難しいです。

Paidyを利用し始めて間もないなど、まだ信頼性が十分ではないとみなされている間は、高額な決済をしようとしても拒否されます。

10万円など高額な決済をせず、数千円など少額な決済をして、期日どおりに支払いましょう。

問題なく利用し続けていれば、Paidyの利用限度額がアップしたり、高額決済ができるようになったりすることがあります。

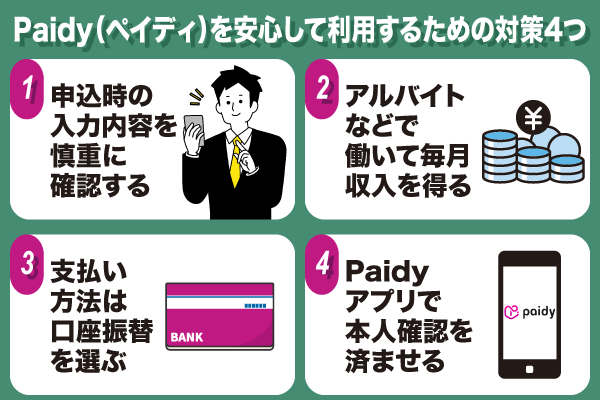

Paidy(ペイディ)を安心して利用するための対策4つ

Paidyを安心して利用するための対策として、以下のような方法が考えられます。

- 申込時の入力内容を慎重に確認する

- アルバイトなどで働いて毎月収入を得る

- 支払い方法は口座振替を選ぶ

- Paidyアプリで本人確認を済ませる

申込時の入力内容は慎重に確認する

Paidyに申し込む際に入力するすべての情報は、送信する前に念を入れて確認しましょう。

たとえば携帯電話番号の入力を間違えるとSMS認証ができないため、決済もできない状態になります。

申し込んだのにSMSやメールが届かない場合、番号やメールアドレスを間違えていないか、再度チェックしてください。

アルバイトなどで働いて毎月収入を得る

あと払いサービスやクレジットカードなどの申込では、申込者に返済能力があるかを見られます。

年収が高いかどうかではなく、毎月収入を得ているのかが問われます。

無職で働いていない方は落ちる場合があるため、働いて毎月収入を得られる状況を作りましょう。

毎月収入を得ていることが重要なので、正社員でなくても、アルバイト・派遣など非正規雇用でも問題ありません。

学生や専業主婦の場合でも、アルバイト・パートなどをして返済能力を高めましょう。

支払い方法は口座振替を選ぶ

Paidyの支払い方法は、口座振替、コンビニ支払い、銀行振込があります。

Paidyを安心して利用するには、このうち口座振替を選ぶのがおすすめです。

口座振替なら支払い忘れの心配が少なく、Paidy側にとってもリスクが低くなるため安心して利用できます。

さらに、デメリットとしてコンビニ払いは手数料がかかりますが、口座振替は手数料無料であるため無駄なお金を支払わなくて済みます。

Paidy(ペイディ)アプリで本人確認を済ませる

Paidyのあと払いは本人確認をしなくても利用できますが、信頼性を高めるためには本人確認を済ませるのがおすすめです。

本人確認をしないと購入する度に審査が行われるため、利用する上で不安感を覚える方もいるでしょう。

本人確認を済ませれば、ペイディプラスにも申し込めるようになり、Paidyをさらに便利に活用できます。

Paidy(ペイディ)についてのQ&A

Paidyについてよくある質問と回答を紹介します。

Paidy(ペイディ)を利用するとやばい?

Paidyはクレジットカードが不要であるため、個人情報の漏洩を心配される方もいるかもしれません。

しかし、Paidyはセキュリティも高く、入力した情報が暗号化されることで第三者に決済の情報が漏れるリスクが低くなるしくみになっています。

また、決済のときにはSMSで4桁の認証コードを入力するため、なりすましのリスクも小さいです。

すべての取引を24時間365日にわたって監視しており、なりすましや詐欺から利用者を保護する取り組みも行っており、安全なサービスといえるでしょう。

Paidy(ペイディ)の審査は厳しい?

Paidyの審査は特別厳しいものではありませんが、誰でも無条件に通過するほど甘くはありません。

Paidyは利用状況を考慮した独自の審査を行っています。

ただしCICなど信用情報もチェックしているため、信用情報に問題があるとみなされると落ちることがあります。

特別に心配する必要はありませんが、他社サービスも含め、期日どおりに支払うことが大切です。

Paidy(ペイディ)の申込から利用までの時間はどのくらい?

Paidyの申込から利用までの時間は人によって異なりますが、最短5分程度です。

特に問題がなければ、短時間ですぐに決済できるようになります。

ただしあくまで最短の場合であって、誰でも5分以内に完了するわけではありません。

場合によっては翌日以降に結果が通知されることもあります。

結果を早く受け取るには、午前中の早い時間帯に申し込むのがおすすめです。

また土日・祝日など、混雑しやすいタイミングを避けるのも有効です。

自己破産したあとにPaidy(ペイディ)を利用するとやばい?

SNSや掲示板を見ると、自己破産した後にPaidyが利用できたと投稿した方も見られます。

Paidyが独自の審査を行っていることも影響していると考えられます。

ただし、Paidyの利用基準は公開されていないため、自己破産後に誰でも利用できるとは考えないほうが良いでしょう。

自己破産には、新たな借入ができなくなる、特定の職に就けなくなるなどのデメリットもあります。

自己破産を選ぶべきなのか、他の手段も検討して慎重に判断しましょう。

Paidy(ペイディ)に申込をして落ちたらもう1度申し込むとやばい?

Paidyの申込をして落ちても、再び申し込めます。

ただし、すぐにまた申し込んでも同じ結果になることがあるため、対策をしてから申し込みをしましょう。

具体的な対策法として、以下が挙げられます。

- Paidyの利用実績を多くしてから申し込む

- 高額な決済を回避する

- 換金しやすい商品を購入しない

- 18歳以上になるまで待つ

- 働いて毎月定期的な収入を得る

- 自分の信用情報をチェックする

- 他社の借入額を少なくする

Paidyからは落ちた理由を教えてもらえないため、自分で考える必要があります。

問題になっていそうな点を見つけ出し、改善をしてから申し込みをしてください。

まとめ

この記事ではPaidyが「やばい」と言われている理由についてデメリットから解説しました。

結論としては、Paidyは支払いが遅れると一時利用停止や遅延損害金などのペナルティが発生する、という理由で「やばい」といわれていることがわかりました。

そのうえPaidyは長期間滞納していると信用情報に傷がついてしまう点も「やばい」と言われる原因のひとつと考えられます。

支払いが遅れてしまった時は先延ばしにせずに一日でも早く返済することを心がけるようにしましょう。

また、Paidyに落ちる原因や対策などについて解説しました。結果について心配する方もいるかもしれませんが、そこまで難易度は高くありません。

ただし、Paidyは利用状況に応じて利用上限額が上がるため、使い始めて間もない段階で高額の決済をするのは難しいです。

最初のうちは少額の決済を何回か行い、利用代金を確実に返済することで、Paidyからの評価を上げていくことがポイントとなります。

しかしながら、借入にはリスクも伴うため、利用前には必ず金利や返済方法などについて理解を深めるようにしましょう。