「フリーローンのおすすめの商品を知りたい」

「フリーローンについて知りたい」

このように考える方も多くいらっしゃると思います。

結論として、フリーローンとは使い道に制限が無い個人向けのローン商品です。

本記事ではおすすめのフリーローンについて紹介いたします。

また、フリーローンのメリットやデメリットについても詳しく解説しますのでぜひご確認ください。

フリーローンとは使い道無制限の個人向けローンのこと

「フリーローン」とは融資を受ける際に使い道の制限がない個人向けのローンのことを言います。

フリーローンは主に銀行やクレジットカード会社などが取り扱っている金融商品で、他の個人向けローンと比べると金利が低めに設定されているのが特徴です。

また金利が低く返済総額が安くなるため借入審査は厳しいと言われており、借入申込から審査結果が出るまでは約1週間から2週間とされています。

そのためフリーローンは急な出費に対する利用は不向きであり、スピード感ある融資を希望する場合にはカードローンなどを検討することをおすすめします。

一方で事前に想定された出費に対する利用であれば、フリーローンは金利が安く返済スケジュールも立てやすいメリットがあると言えるでしょう。

フリーローンのメリット

フリーローンのメリットは主に以下の三点が挙げられます。

- 融資の使い道を自由に決められる

- 金利が低い

- 返済スケジュールを把握しやすい

フリーローンは融資の使い道に制限がないため、生活費はもちろんのこと日々の生活の中で生じるさまざまな支払いに利用できることがメリットです。

また比較的金利が低いため、利息の負担が少なく対応できる点もメリットといえます。

加えて毎月決まった金額を返済することになるため、返済スケジュールが立てやすく計画的な利用がしやすいことも、メリットのひとつといえるでしょう。

ここからはフリーローンのメリットについてひとつずつ解説していきます。

使い道を自由に決められる

フリーローンは融資を受ける際に使い道が制限されている自動車ローンや住宅ローンなどの「目的別ローン」とは異なり、基本的に使い道に関する制限がありません。

そのためフリーローンは日々の生活費だけでなく、旅費、医療費、教育費、冠婚葬祭費など様々な場面で利用することができます。

ただし、一般的なフリーローンは事業者向けではなく個人向けとされているため、事業資金には当てられない点に注意しましょう。

また投機性資金となるギャンブルや投資にもフリーローンは利用できません。

金利が低い

金利とは「借入金額に対する利息の割合」を指し、同じ額を同じ期間借りた場合でも金利が高ければ高いほど返済する合計金額は大きくなっていきます。

フリーローンの金利は2.0~15.0%程度で、他の使い道の制限がない個人向けローンと比べても低く設定されているのが特徴です。

そのため数社の個人向けローンからすでに借入をしている場合に、1社のローンへまとめる「おまとめローン」としても、利用されることがあります。

返済スケジュールを把握しやすい

追加融資ができてしまう他の個人向けローンでは、追加融資が続くと「自分が今いくら借りているのか」を把握しづらくなってしまいます。

その一方でフリーローンの融資は1回の契約で原則一度とされていることから、自分がいくら借りたのかが明確でわかりやすいです。

またフリーローンは毎月決まった額を返済することとなるので、返済のスケジュールを管理しやすい点がメリットとなるでしょう。

フリーローンのデメリット

フリーローンにはメリットがある反面、デメリットもあります。

主に以下の三点が挙げられます。

- 融資を受けるまでに時間がかかる

- 融資を受けるのに条件がつけられる場合がある

- 追加の借り入れができない

フリーローンは、融資を受ける際に条件がつけられる場合があることがデメリットとして挙げられます。

使い道の申告が必要な場合や、保証人をつけなければいけない場合なども出てくることがあるのです。

またフリーローンは原則1度の契約につき1度しか融資を受けられないので、追加で融資を受ける際には再度審査が必要なこともデメリットです。

さらに比較的審査に時間がかかってしまうことが多いこともデメリットだといえるでしょう。

ここからはフリーローンのデメリットについてひとつずつ解説していきます。

融資を受けるのに条件がつけられる場合がある

フリーローンは収入状況などの個人情報を確認するローン会社独自基準の審査と、金融事故などの履歴を確認する信用情報機関の審査によって融資の判断が行われます。

そして他社ですでに借入を行なっている場合や収入状況などによっては、この審査の段階で使い道の申告が必要となったり身元保証人をつけることを求められる場合があります。

このようにフリーローンは融資を受けるのに条件がつけられる場合があるので注意が必要です。

追加の借り入れができない

フリーローンは1回の契約で一度の融資しか受けることができません。

そのため再度融資が必要となった場合には、改めて新規で借入申込を行い審査を受ける必要があります。

一方でカードローンは追加融資を受けることが可能で、追加融資を受ける際には改めて審査を受ける必要がありません。

このようにカードローンと比較するとフリーローンは頻繁な借入には不向きであるため、融資が数回に渡り必要となりそうな場合にはあらかじめその金額分多く見込んだ金額で借入申込を行いましょう。

融資を受けるまでに時間がかかる

フリーローンは他の個人向けローンと比較すると、借入申込から審査に時間がかかるのが特徴です。

例えばカードローン会社であるアイフルの場合は借入申込から融資まで最短18分で完了します。※

※お申込み時間や審査状況によりご希望に添えない場合があります。

一方でフリーローンの場合は借入申込から融資まで約1週間から2週間の期間を要します。

このようにフリーローンは急ぎで手元に現金が必要となった場合に不向きである点がデメリットです。

そのため、フリーローンは結婚式費用や旅費、教育費などあらかじめ予測できる使い道に適していると言えるでしょう。

おすすめのカードローン会社5選

融資をなるべく早く受けたい場合や追加で融資を受ける可能性がある場合には、フリーローンではなくカードローンがおすすめです。

カードローンはフリーローンと同じく使い道が自由な個人向けローンですが、借入審査がフリーローンと比べて圧倒的に早いのが特徴です。

審査申込をしたその日のうちに融資を受ける即日融資や、1回の契約で追加融資を受けることも可能なことから、カードローンはフリーローンと比べるとよりフレキシブルに利用することができます。

カードローンは金利だけでなく、サービスや特徴も会社によって様々です。

そこで今回は大手カードローン会社である5社、プロミス、レイク、アイフル、アコム、SMBCモビットのおすすめポイントをご紹介します。

| カードローン名 | 特徴 | 審査スピード | 無利息期間 | 適用金利 | 在籍確認 | 利用限度額 | 担保・保証人 | 郵送物の有無 |

|---|---|---|---|---|---|---|---|---|

アコム 詳細はこちら | ①3秒スピード診断可能 ②カードローン機能付き クレジットカードあり ③楽天銀行口座へ最短1分 振込可能 | 最短20分※1 3秒スピード診断もあり おすすめ! | 最大30日間 | 2.4%~17.9% | 在籍確認の電話連絡が原則なし※2 | 800万円 | 不要 | 無 |

プロミス 詳細はこちら | ①審査通過率が高く即日融資に 対応してくれる ②指定口座に振込融資可能 ③女性専用ダイヤルあり | 最短3分 | 最大30日間 | 2.5%~18.0% | 原則なし※1 | 800万円 | 不要 | 無 (Web明細登録時のみ) |

※2 電話での確認はせずに書面やご申告内容での確認を実施

アコムは返済方法が豊富

アコムは様々な返済方法を選べるので返済をしやすいのが特徴です。

アコムはアコム店頭ATMだけでなく、コンビニやショッピングモール内にある提携ATMからも返済を行うことが可能です。

またATMからの返済だけでなく、アコム指定が指定する銀行口座への振込、金融機関のインターネットバンキングを利用したネット振込にも対応しています。

自身で振込を行わず、毎月6日に自動引き落としされるよう口座振替を設定することもできるので、返済スケジュールを立てやすいのもメリットと言えるでしょう。

このように借りやすさだけでなく、返しやすさを重視する人にはアコムがおすすめです。

またアコムにはクレジットカード機能が付帯したカードローンがある点、借入れ可能か3秒で診断してくれる機能がある点なども特徴です。

| 限度額 | 1-800万円 |

|---|---|

| 金利 | 2.4%~17.9% |

| 無利息期間 | 契約の翌日から30日間無利息0円 |

| 審査時間 | 最短20分※1 |

※1 お申込時間や審査によりご希望に添えない場合がございます。

また、受付時間・申込の曜日・時間帯によっては、審査・振込が翌日以降の取扱となる場合があります。

プロミスは無利息期間が30日

プロミスでは契約日から30日間、利息なしで融資を受けることが可能となっています。

そのため給料日までの数日間の生活費が足りない場合など、数日後に返済の目処が立っているような場合には、契約日から30日以内であれば融資と同額の返済で済みます。

また消費者金融で初めて融資を受ける人にとっては無利息期間があることで、利用するハードルが下がるでしょう。

このように契約から返済まで短期間となる場合には、無利息期間が設けられているプロミスをおすすめします。

またアプリを利用することでカードレスで借入れや返済が可能な点、クレジットカード機能を付帯したカードローンを取り扱っている点なども特徴です。

| 限度額 | 1-800万円 |

|---|---|

| 金利 | 2.5-18.0% |

| 無利息期間 | 契約の翌日から30日間無利息0円 |

| 審査時間 | 最短3分 |

アイフルは最短18分で審査から融資まで可能

アイフルはweb上から借入審査申込を行うと、最短18分※で審査結果のメールが届きます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

そして融資が受けられる場合には、セブン銀行ATM、ローソン銀行ATMなどコンビニ提携ATMからその日のうちに出金ができるようになっています。

大手コンビニエンスストアが生活圏内にある場合には、気軽に利用しやすいアイフルがおすすめです。

またアイフルには女性向け商品がある点、商品によっては金利がさらに低いものもある点なども特徴です。

| 限度額 | 1-800万円※1 |

|---|---|

| 金利 | 3.0~18.0% |

| 無利息期間 | はじめての方なら最大30日間無利息0円 |

| 審査時間 | 最短18分※2 |

※2お申込み時間や審査状況によりご希望に添えない場合があります。

貸付条件はこちら

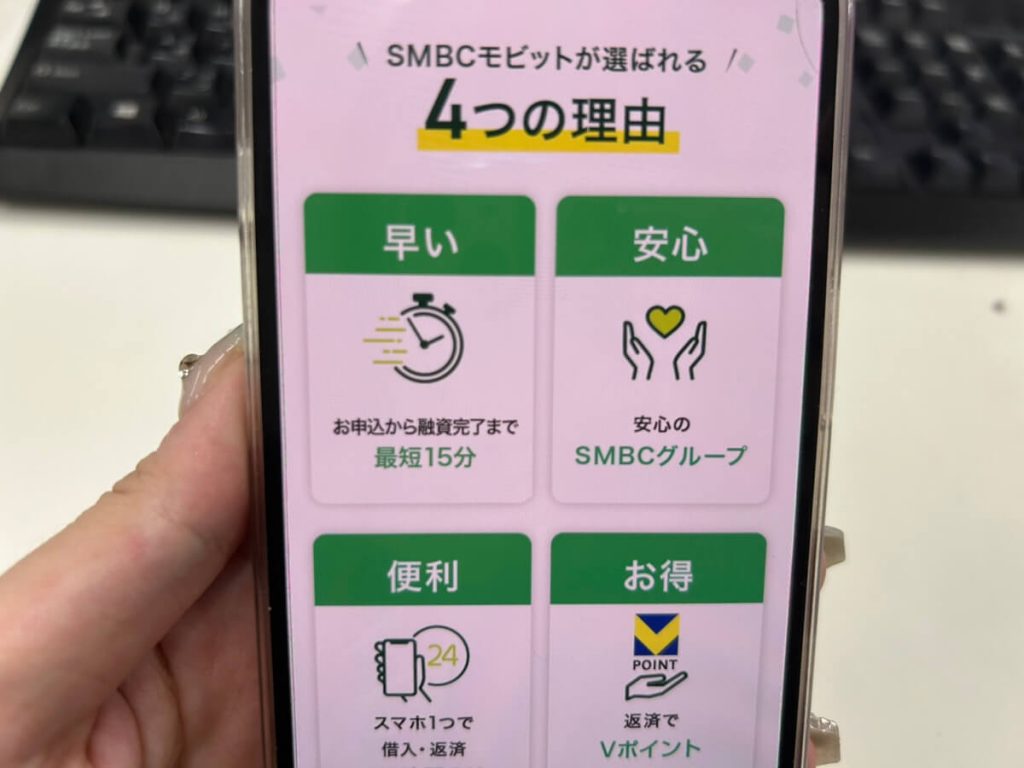

SMBCモビットは公式スマホアプリから審査が完結

SMBCモビットは借入審査の申込から書類提出まで、全ての手続きを公式スマートフォンアプリで完結することができます。

運転免許証やマイナンバーカードなど※をスマートフォンカメラで読み取ることで本人確認が行われるため、本人確認書類のコピーを郵送するなどの手間は必要ありません。

※個人番号(マイナンバー)が記載されている本人確認書類または収入証明書類などをご提出いただく際は、個人番号(マイナンバー)が記載されている箇所を見えないように加工して、ご提出いただきますようお願いいたします。

また融資をそのままPayPayマネーチャージで支払いに利用できたり、返済時にはVポイントを貯めることができるのも魅力です。

このように借入審査から支払いまでスマートフォン1つで行いたい人にはSMBCモビットがおすすめです。

また返済はコンビニのATM等全国12万台(※2022年4月現在)のATMで可能な点、10秒で簡易審査が可能な点なども特徴となっています。

| 限度額 | 1-800万円 |

|---|---|

| 金利 | 3.0-18.0% |

| 無利息期間 | なし |

| 審査時間 | 最短15分※ |

レイクは最短15秒で審査結果がわかる

レイクは借入審査のスピードが早いことが特徴です。

レイクの借入審査申し込みは24時間年中無休でWeb上から行うことができます。

その後審査結果は最短15秒でわかるため、融資を受けられるのかすぐに知りたいという人にとっては非常にありがたいです。

また融資に関して、月曜日から土曜日は21時まで、日曜日は18時までに契約手続きを完了させることで当日中に振り込まれます。

急な出費などで融資を急ぐ場合には、スピード感ある対応が魅力のレイクをおすすめします。

また返済方法が複数あるためライフスタイルに応じて返済方法を選べる点、カードレスで申し込み可能な点なども特徴です。

| 限度額 | 1-500万円 |

|---|---|

| 金利 | 4.5-18.0% |

| 無利息期間 | 契約の翌日から最大365日間無利息0円※1 |

| 審査時間 | 最短15秒 |

注釈

※1:Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※審査結果によってはWebでのご契約手続きが行えない場合があります。

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

※一部金融機関および、メンテナンス時間等を除きます。

カードローンとフリーローンの比較

カードローンとフリーローンはどちらも使い道が自由な個人向けローンです。

しかしカードローンとフリーローンの特徴が異なることから、様々な使い勝手の面で大きな違いがあると言えるでしょう。

そのため借入を行うときには両者の違いを踏まえた上で、どちらのローンが向いているのかを判断する必要があります。

カードローンとフリーローンの違い

カードローンはクレジットカード会社、信販会社、銀行、消費者金融など様々な金融機関で扱われており、フリーローンは主に銀行、クレジットカード会社で扱われる金融商品です。

まず申し込みを行う上で大きな違いとなるのが、審査に必要な時間です。

カードローンの審査結果は多くの場合、その日のうちにわかることがほとんどです。

審査を受けたその日のうちに融資を受け取れる即日融資も可能なことから、カードローンは急な出費などにも対応できるスピード感が魅力となっています。

それとは対照的にフリーローンは基本的に即日融資を行なっておらず、審査には1週間から2週間を要するのが一般的です。

借入回数については、カードローンの場合には審査で設定された利用可能枠であれば回数に制限なく追加融資を受けることが可能です。

一方でフリーローンは1回の審査に対して借入が1回きりと決まっています。

以上を踏まえると、カードローンは急な融資や追加融資にもフレキシブルな対応ができるのに対し、フリーローンは追加融資ができない点や審査期間の長さを考慮してあらかじめ慎重に申込内容を検討する必要があると言えるでしょう。

カードローンが向いている人とは

カードローンは借入申込をしたその日のうちに融資を受けることが可能です。

そのためカードローンは融資を受けるまで1週間も待つことができない急ぎの融資を必要とする人に向いています。

また多くのカードローンはスマートフォン1つで審査が完結し、融資の受け取りについてもコンビニATMなどで引き出しが行うことができます。

このように生活圏内で気軽に利用できて利用限度枠内であれば追加融資を何度でも受けられることから、生活費の不足など全体で必要となる融資額がはっきりしないような人にはカードローンがおすすめでしょう。

そしてカードローンはフリーローンと比べて金利が高めに設定されている分審査も通りやすいです。

もしフリーローンや目的別ローンなどの借入審査に落ちた場合には、カードローンの審査であれば通るという可能性もあるので利用を検討してみましょう。

フリーローンが向いている人とは

フリーローンは審査に時間がかかってしまいますが、その分カードローンと比べると金利が安いのが魅力です。

そのため旅費や結婚式費用、教育資金など2週間以上前からおおよその必要な融資額が見えている人には、カードローンではなくフリーローンを使うことで総返済額を安く抑えることができるのでおすすめです。

またフリーローンは追加融資を行なっていない分、一度の融資における借入上限額がカードローンよりも高額に設定されています。

事業資金として使うことができない点には注意が必要ですが、ライフイベントなどで大きな出費が予想される時には高額融資を受けることができるフリーローンの利用をおすすめします。

おすすめのフリーローン会社5社

フリーローンはカードローンと比べて金利が低いだけでなく、返済スケジュールも把握しやすいシンプルな金融商品であることが魅力です。

フリーローンは主に銀行で「フリーローン」「多目的ローン」という名称で取り扱っています。

ほとんどの人が銀行口座をすでに持っているため、フリーローンを利用する際は使い慣れた銀行で借入を行う人も少なくありません。

ですがフリーローンの金利やサービス内容は銀行によって様々なため、それぞれの特徴を知った上で自分に合った借入先を見つけることが重要です。

そこで今回は人気のフリーローンである5社、みずほ銀行、りそな銀行、横浜銀行、ちばぎん、東京スター銀行のおすすめポイントをご紹介します。

みずほ銀行多目的ローンは証書貸付ローンとの併用で金利優遇

みずほ銀行多目的ローンは証書貸付ローンとの併用で年0.1%の金利引き下げを受けることができるのが特徴です。

証書貸付ローンとは、マイカーローン、リフォームローン、住宅ローンなどの使い道が決められたローンのことを言います。

多目的ローンの申込時点でこれらをすでに完済していても、過去に契約があれば金利優遇を受けることができます。

また、みずほ銀行多目的ローンは固定金利と変動金利の2つから借入金利を選ぶことが可能です。

固定金利の場合は変動金利よりも高い金利となりますが、返済スケジュールを立てやすいのがメリットです。

一方で変動金利は一定期間ごとに金利の見直しが行われ、これによって返済額が上下する仕組みとなっています。

| 限度額 | 300万円 |

|---|---|

| 金利 | 年5.875%(変動金利)年6.95%(固定金利)※2023年10月 |

| 無利息期間 | なし |

| 審査時間 | 数日~1週間 |

りそなプレミアムフリーローンは安心の固定金利

りそなプレミアムフリーローンはりそな銀行の扱うフリーローンで、固定金利を採用していることから返済スケジュールを立てやすいのが特徴です。

固定金利は審査結果に応じて年6.0%、9.0%、12.0%、14.0%から決められる仕組みとなっています。

カードローンの金利が一般的に年18.0%と言われる中、りそなプレミアムフリーローンは最高でも年14.0%なのが嬉しいポイントです。

さらにりそな銀行で住宅ローンを契約している人は、この固定金利から-0.5%の金利引き下げを受けることができます。

また申込から審査、契約まで全てWeb上で手続きを行える点で利便性が高く、街中でも見かけることの多い大手銀行の金融商品という安心感がある点も魅力でしょう。

| 限度額 | 10~500万円 |

|---|---|

| 金利 | 6.0~14.0% |

| 無利息期間 | なし |

| 審査時間 | – |

横浜銀行フリーローンは最短2営業日で審査が完了

審査期間が1週間から2週間と長い場合の多いフリーローンですが、横浜銀行フリーローンの審査は最短2営業日で完了するスピーディーな対応が魅力です。

横浜銀行フリーローンを利用するに当たって横浜銀行の口座開設は必要なく、60万円以下の融資であれば所得を証明する書類提出も原則必要がありません。

また申込条件についてはパートやアルバイトでも安定した収入があれば申し込みをすることが可能で、専業主婦であっても配偶者の収入によって利用することが可能です。

ただし横浜銀行を利用するに当たっては神奈川県内全地域、東京都内全地域、群馬県内前橋市、高崎市、桐生市に居住または勤務していることが条件となるので注意しましょう。

| 限度額 | 10~1,000万円 |

|---|---|

| 金利 | 1.9~14.6% |

| 無利息期間 | なし |

| 審査時間 | 最短翌日 |

ちばぎんフリーローンは借り入れ期間が長い

ちばぎんフリーローンは下限金利が年1.7%と低い上に、固定金利であるのが特徴です。

また借入上限額が800万円と高く、返済期間も最長15年とされているので、ゆとりを持った返済スケジュールで高額融資を受けられます。

一般的にフリーローンは審査に時間がかかる点が大きなデメリットとされていましたが、ちばぎんフリーローンの場合には年齢、年収、借入枠、他社で借り入れがある場合の年間総返済額の4つを入力するだけで借り入れが可能か簡易診断できる「10秒クイック診断」というツールが用意されています。

事前審査を行ってから実際の審査申込をするため、ローンの否決となるリスクを下げることができるのが利用者にとっての大きなメリットです。

| 限度額 | 10~800万円 |

|---|---|

| 金利 | 1.7~14.8% |

| 無利息期間 | なし |

| 審査時間 | – |

スターフリーローンは高額な融資にも対応

スターフリーローンは東京スター銀行の金融商品で、金利は審査に応じて年1.5%〜14.6%の間で固定金利となっています。

下限金利が年1.5%で多くのフリーローンの中でも低めに設定されていることから、条件次第では総返済額を安く抑えられる可能性があります。

さらにスターフリーローンは事務手数料と繰上げ返済手数料がかからないのも嬉しいポイントです。

また借入上限額が1000万円とされているので、高額な融資が必要な人にはスターフリーローンをおすすめします。

「近くに東京スター銀行がない」と気にされる方もいますが、スターフリーローンは申込から審査、契約まで全てWeb上で手続きを行えて、来店が一切不要なので問題ありません。

| 限度額 | 10~800万円 |

|---|---|

| 金利 | 1.5~14.6% |

| 無利息期間 | なし |

| 審査時間 | – |

フリーローンの審査が厳しい理由

フリーローンはカードローンと比べて、ローン会社の独自基準による審査が厳しいと言われています。

特にフリーローンは運営元が銀行であることが多いため、融資の判断については非常に慎重です。

厳しい審査を通過するために、まずはフリーローンの審査がなぜ厳しいのかを知っておきましょう。

返済能力があることが大前提

フリーローンは金利が低く総返済額が少なくて済むことから、多くの人が借入審査を申込みます。

申込む人の中には自分の返済能力を超えた範囲での融資を希望する人もいるため、ローン会社は十分な返済能力を持った人のみを厳選して融資を行わなければなりません。

このように融資をしたものの返済がされない貸し倒れのリスクがあることから、フリーローン会社は独自の厳しい審査基準を設けて返済能力があるかの判断を行っています。

金利が低い分審査も厳しい

ローンというものは審査が通りやすいものほど金利が高く、審査が厳しいものほど金利が低いのが一般的です。

審査を通りやすくするということは利用者にとって利便性が高まる一方で、ローン会社にとっては貸し倒れのリスクが高まることを意味します。

そのためローン会社は金利を上乗せすることで、リスクヘッジを行なっているのです。

カードローンの金利相場は年18.0%程度と言われていますが、フリーローンの金利相場は高くても年15.0%程度となっています。

フリーローンがカードローンと同等の審査基準では、フリーローン会社の貸し倒れのリスクが高まる一方です。

このような事情からフリーローンは金利が低い分、厳しい審査基準を設けて貸し倒れのリスクを最小限に抑えるよう努めています。

フリーローンの審査に落ちやすい人

フリーローンは金利が安い分、カードローンと比較して審査が厳しい傾向にあります。

特に返済能力の有無については、ローン会社が貸し倒れを起こさないためにも特に厳しく審査されるでしょう。

そのため安定した収入が見込めない場合には、収入があったとしても融資が受けられない場合があります。

また申告内容や在籍確認に問題があった場合や、過去に金融事故を起こしている場合にも審査が通らないことがあります。

そして過去に金融事故を起こしていない人であっても、他社のカードローンなどですでに借入がある場合には総合的な判断により融資が見送られる可能性があるので注意が必要です。

安定した収入が見込めない

多くのフリーローンでは申込に所得証明書や源泉徴収票、住民税課税決定通知書などの収入を証明する書類の提出が求められます。

この書類を元にフリーローン会社は融資に向けた審査で利用者の収入状況や勤務先を確認します。

ここで特に審査に関わるのが収入金額と収入が安定しているかの2点です。

まずフリーローン会社は融資を行う大前提として、利用者の収入金額が融資に対して十分な返済能力がある額に達しているのかを独自の審査基準で判断します。

もし希望する融資に対して収入金額が十分でない場合には、審査は通るものの減額となることもあります。

また収入が安定しているかについては、返済が滞りなく行われるために確認される項目です。

例えばフリーランスのように毎月の収入がゼロになる可能性のある人は、現在まで収入がある人であっても審査で不利に働く場合があります。

一方で主婦のパートや学生のアルバイトであっても、毎月安定して数万円の収入がある人は「安定した収入がある」と判断されて融資を受けられる場合があります。

このようにフリーローンの審査においては「いくら稼いでいるか」だけでなく「収入が安定しているか」も重視されることを知っておきましょう。

申告内容に誤りや虚偽があった

申告内容に誤りや虚偽があった場合には、当然融資を受けることができません。

もし仮に融資を受けられた場合でも虚偽の申告が発覚すれば一括返済を求められることもあります。

そして虚偽の申告が発覚することで金融機関からの信用も失うことから、将来別の融資を受けたい時の審査において不利に働く可能性があるでしょう。

それだけでなく希望する融資の金額や虚偽の悪質性によっては詐欺罪で訴えられる可能性もあります。

特に虚偽申告が多いのが、ローンの使用目的です。

フリーローンは基本的にお金の使い道が決まっていないのが特徴ですが、事業用資金にはあてられないこととなっています。

しかしこのことを知りながら私用目的のふりをして融資を受けることは虚偽の申告にあたります。

このように申告内容の誤りや虚偽はフリーローン会社だけでなく利用者にも不利益となることが多いため、申告は必ず正しい情報で行うようにしましょう。

在籍確認ができなかった

ローン会社は貸金業法によって、融資を行う前に必ず返済能力調査をしなければならないと定められています。

その返済能力調査において必須項目となるのが勤務先への在籍確認です。

在籍確認とは、フリーローン申込者が申告した勤務先で実際に在籍しているのかを確認することを言います。

在籍確認を行うためにフリーローンを申し込む際には必ず勤務先情報の提出を行うこととなっており、フリーローン会社はこの申告内容をもとに勤務先へ電話で確認を行います。

すでに退職した勤務先の情報を申告するなど申告内容と在籍確認の情報が一致しなかった場合には、融資を受けることができません。

また在籍確認は正社員だけでなく、契約社員やパート、アルバイトの場合でも必ず行われることを知っておきましょう。

過去に金融事故を起こしている

借入の延滞や債務整理、債務回収、破産申立て、保証債務の実行、クレジットカードの強制解約など支払いや返済が滞った場合のことを「金融事故」と言います。

フリーローン審査では信用情報機関によって、他社での借入状況や過去の金融取引の履歴など様々な金融情報の開示が行われます。

そこで最も注視されるのが金融事故の履歴です。

金融事故はすでに借入を完済している場合でも、一度返済が滞った履歴として5年から10年の間残されることとなっています。

ただでさえ金利が安く審査が厳しいフリーローンの審査において、金融事故を起こしている人が通ることは非常に難しいでしょう。

数年前の大きな買い物でのリボ払いが滞納されていたなど、人によっては自分の無自覚のうちに金融事故を起こしてしまっていて審査に落ちてしまう人もいます。

そのためもし少しでも金融事故に心当たりがある場合には、ローン審査を受ける前に信用情報機関への情報開示請求を行うことをおすすめします。

他社で融資をすでに受けている

フリーローンはカードローンと比べて金利が安いことから、フリーローンの融資を他社のローン返済に充てようとする負のループに陥りやすいといえます。

他社への返済を優先してばかりいると、フリーローンの貸し倒れのリスクは高まる一方です。

このようなリスクを回避するためにも、フリーローンの審査では必ず申込者が他社でどれだけの融資を受けているかを確認され、場合によっては月々の返済状況が確認できる通帳のコピーなどを求められます。

また複数の消費者金融で融資を受けることは一社でまとめて融資を受けるよりも総返済額が高くなります。

そのため他社への返済を滞りなく行っていたとしても、返済遅滞のリスクがあるとして融資が見送られる可能性があるので注意が必要です。

まとめ

フリーローンは使い道が自由な個人向けローンで、金利の安さと借入上限額が高いのが特徴です。

カードローンと比べると審査に時間がかかることから急ぎの融資には適していませんが、あらかじめ準備しておきたい資金として利用するにはフリーローンは非常に魅力的と言えるでしょう。

フリーローンは主に銀行やクレジットカード会社が運営元となり、様々な金融商品が取り揃っています。

フリーローンはカードローンに比べて審査が厳しいと言われていることから、審査を受けるに当たっては申告内容を正しく正確に提出することが重要です。

また他社で借入などを行なっている場合には可能な限り返済を済ませたり、金利のなるべく低い1社にローンをまとめる「おまとめ」をしておくと良いでしょう。

フリーローンは金利が低いですが、あらかじめ必要な資金を多く見積りすぎたまま融資を受けてしまうと結果的に総返済額が高くなってしまうことも少なくありません。

そのため、ローンを検討するときにはフリーローンのメリットやデメリットを把握しつつ、カードローンなどを上手く併用しながら自分に合った借入先を検討することをおすすめします。