au PAYスマートローンはauフィナンシャルサービスが運営しているローンです。

auフィナンシャルサービスといわれると、auユーザーでないと利用できないと思われがちです。

しかしauユーザーでない人もau IDを取得すれば、だれでも利用できます。

ローンを組むにあたって気になるのは、審査を通過して借入できるかだと思います。

そこでここではau PAYスマートローンの審査基準や申し込み方法について詳しく見ていきます。

併せて特徴やメリット、デメリットについても解説しますので、au PAYスマートローンでの借入に興味を持っているのであれば、ぜひご一読ください。

au PAY スマートローンの特徴について解説

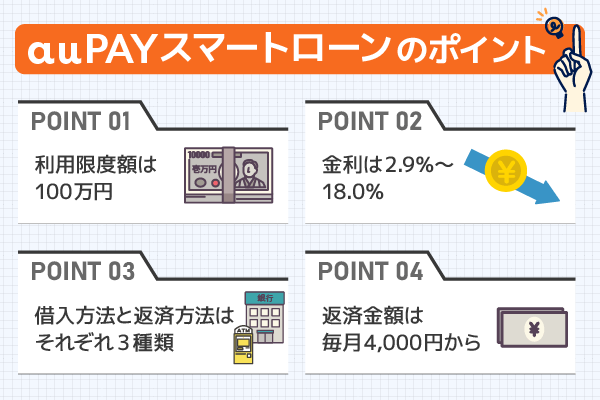

au PAY スマートローンの特徴について以下のようなポイントが挙げられます。

- 利用限度額は100万円

- 金利は2.9%~18.0%で適用利率は審査の結果次第

- 借入方法と返済方法はそれぞれ3種類

- 返済金額は毎月4,000円から

この特徴を見てみると、まとまった金額の借入よりは少額で必要なお金を借り入れるためのローン商品です。

各項目について以下でさらに詳しく見ていきます。

利用限度額は100万円

au PAY スマートローンの利用限度額は100万円までです。

他のカードローンやフリーローンと比較すると、利用限度額は少額に抑えられています。

もしある程度まとまった額の借入を希望するなら、別のローン会社の利用を検討しましょう。

消費者金融なら300〜500万円程度、銀行カードローンの場合1,000万円前後の借入に対応している商品も多いからです。

しかしau PAY スマートローンの場合、100万円までの借入なのでうっかり使いすぎてしまう心配はありません。

どんどん借り入れてしまって、気が付いたときには返済できないほどの債務額に膨らんでしまうということはないでしょう。

無理のない範囲で利用できるローン商品といえます。

金利は2.9%~18.0%で適用利率は審査の結果次第

au PAY スマートローンの金利は実質年率で、2.9〜18.0%です。

ただし利用限度額が100万円の場合には、金利は2.9〜15.0%になります。

金利は申し込み後の審査結果に基づき、以上の範囲内で利率が決まります。

利息の計算方法ですが、au PAY スマートローンの場合は日割りで計算されます。

具体的な計算方法は、利用残高×金利÷365日×日数です。

例えば4万円を実質年率15.0%で借り入れたと仮定しましょう。

すると1日当たりの利息額は4万円×15.0%÷365で、およそ16円です。

1週間で約115円、30日間で約493円です。

このように少額の借入であれば、利息負担もそこまで大きくなりません。

なお、1円以下の金額については切り捨て扱いになります。

借入方法は3種類

au PAYスマートローンの借入方法は3種類の方法があります。

- au PAY残高にチャージ

- 登録口座への振り込み

- セブン銀行ATM

au PAYプリペイドカードやau PAY残高にそのままチャージする形で、借り入れる方法があります。

au PAYは日本各地のコンビニやスーパーをはじめとしたau PAY加盟店やMasterCardの加盟店で利用可能です。

また、申し込み時に登録した自分の口座への振り込みといった形での借入も可能です。

さらに、実際に現金を手にするには預金同様、キャッシュカードなどで引き出せばOKで、日本全国にあるセブン銀行ATMでも借入可能です。

au PAYスマートローンアプリをスマホにインストールすれば、カードレスで手軽に借入できます。

このように、au PAYスマートローンは自分に適した方法で借入することができます。

返済方法は3種類

au PAYスマートローンの返済方法は、以下の3種類のいずれかから選択できます。

- 登録口座からの引き落とし

- 指定口座への振り込み

- セブン銀行ATM

登録口座からの引き落としの場合は、自動的に期日が来ると引き落とされるので自分で手続きする必要がありません。

返済日は毎月26日なので、その時までに引き落としに必要な金額を口座に入れておきましょう。

auフィナンシャルサービスの指定する口座に振込する方法でも返済が可能です

引き落とし日(毎月26日)の20日前から、好きなタイミングで返済できるのが特徴です。

セブン銀行ATMを使って、返済することも可能です。

こちらもau PAY スマートローンアプリをインストールすれば、カードレスで返済できます。

また原則24時間365日返済できるので、好きなタイミングで借入金を返すことができます。

返済金額は毎月4,000円から

au PAYスマートローンでは「元利均等返済の借入時残高スライドリボルビング方式」を採用しています。

利用残高がいくらかによって、月々の返済額が決まります。

利用残高と月々の返済額の関係は、以下の表のとおりです。

| 利用残高 | 毎月の返済額 |

|---|---|

| 10万円以下 | 4,000円 |

| 10万円超20万円以下 | 8,000円 |

| 20万円超40万円以下 | 11,000円 |

| 40万円超50万円以下 | 13,000円 |

| 50万円超60万円以下 | 16,000円 |

| 60万円超70万円以下 | 18,000円 |

| 70万円超80万円以下 | 21,000円 |

| 80万円超90万円以下 | 23,000円 |

| 90万円超100万円以下 | 24,000円 |

利用残高が10万円までであれば月々の返済額は4,000円となるため、無理のない返済計画が立てられ、金銭的に余裕があれば追加の返済も可能です。

au PAY スマートローンのメリットについて紹介

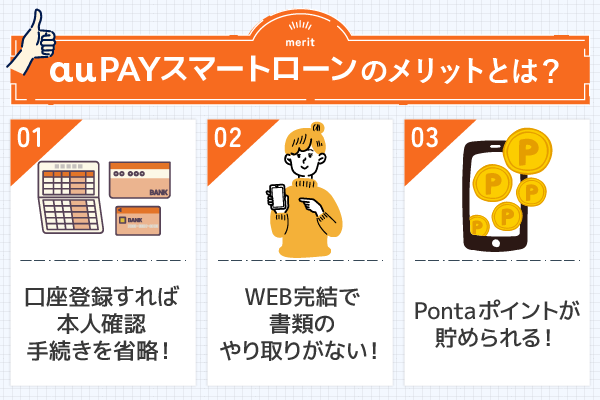

au PAY スマートローンで借り入れることによって期待されるメリットについて紹介していきます。

主なメリットとして、以下の3点が挙げられます。

- 口座登録すれば本人確認手続きを省略できる

- Web完結で書類のやり取りの必要がない

- Pontaポイントが貯められる

また、Pontaポイントが利用できるのもメリットの一つです。

Pontaポイントは日本各地のお店で利用できるので、ショッピングやサービスをお得に利用することができます。

ここからはauPAYスマートローンのメリットについてひとつずつ解説していきます。

口座登録すれば本人確認手続きを省略できる

さらにau PAY スマートローンは、申し込み手続きの際に口座登録しておくと本人確認書類の提出が不要になります。

ローンに申し込む際、本人確認書類を用意して画像データをアップロードするのは面倒であり、さらに現住所と本人確認書類記載の住所が一致していないと、補助書類として追加書類の提出が必要になります。

au PAY スマートローンではこのような面倒な手続きを省略できるので、手軽に借入の申し込みが可能です。

また、au IDで登録している情報が申込フォームに反映されるため入力個所も少なく、手続きも簡潔に済ませることができます。

借入が必要、かつできるだけ早く手続きを済ませたいと思っているなら、au PAY スマートローンはおすすめです。

Web完結で書類のやり取りの必要がない

au PAY スマートローンはWeb完結で申し込めるのもメリットの一つです。

来店の必要がなく、パソコンもしくはスマホでその場から手軽に申し込みができます。

しかも従来のカードローンとは違い、カードレスで利用できるのもメリットです。

ローンカードや書類の郵送といったやり取りも必要ないため、家族と同居している場合でも、家族に内密で利用できます。

ただし申し込み時に口座を登録していないと、確認コードの記載されたはがきが簡易書留で自宅に届いてしまうため注意が必要です。

なお、確認コードは契約時に必要になるので、なくさずに大切に保管しておいてください。

Pontaポイントが貯められる

au PAY スマートローンの借入方法の一つとして、au PAY残高にチャージする方法があります。

au PAY残高にチャージしてショッピングした場合に、200円(税込)当たりPontaポイントが1ポイント貯められるのもau PAY スマートローンならではのメリットです。

さらにPonta提携店でPontaカードを提示し、その後au PAYで代金を支払うと、ダブルでPontaポイントが貯まります。

au PAYでの支払いでポイントが貯まるほか、お店によって還元率は若干異なるものの0.5〜1.0%程度ポイントが付与されます。

Pontaポイントを使うと5%割引になるなどの期間限定キャンペーンを実施していることもあるため、au PAY残高にチャージして借入を行うことで、効率的にPontaポイントをゲットすることもできるのです。

au PAY スマートローンのデメリットについて紹介

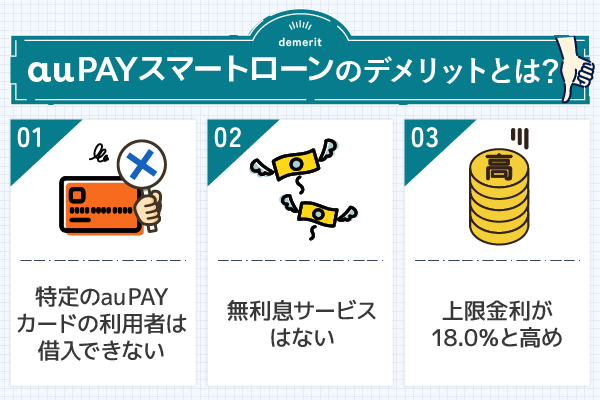

au PAY スマートローンにはメリットのある半面、デメリットもあります。

実際に申し込む前に、デメリットについても把握しておきましょう。

主なデメリットとして、以下のようなポイントが挙げられます。

- 特定のau PAY カードの利用者は借入できない

- 無利息サービスはない

- 上限金利が18.0%と高め

au PAYカードの一部ユーザーはau PAY スマートローンを利用できないため、あらかじめ注意が必要です。

また金利面ではマイナス面もあるので、返済計画を前もって立てたうえで借り入れないと後々お金を返すのに苦労するかもしれません。

以下で具体的にどのような点がau PAY スマートローンのデメリットになのか解説します。

au PAY カードの利用者など利用できない

au PAYカードの一部ユーザーはau PAY スマートローンを利用できません。

以前はau PAYカード全員がau PAY スマートローンを利用できず、au PAYカードとau PAY スマートローンのいずれか一つを選択しなければならない形をとっていました。

しかし2022年3月以降は条件が緩和され、au PAYカードのキャッシング枠を設定していない人であれば、au PAY スマートローンが利用できるようになりました。

au PAYカードのキャッシング(一括返済)もしくはカードローン(毎月返済)の枠を持っている、もしくは申し込んでいる人はau PAY スマートローンが利用できないので注意してください。

無利息サービスがない

au PAY スマートローンでは初回申し込み時に一定期間無利息になるようなサービスはありません。

よってau PAY スマートローンで借り入れる場合、毎回利息が発生する点に注意してください。

無利息サービスは、大手の消費者金融を中心に提供されているサービスです。

初回利用などの条件は付きますが、30日程度無利息になるキャンペーンを実施しているところも少なくありません。

借入する際に近く給料が入ってくるなど、返済のめどが短期的に立っている場合もあるでしょう。

その場合にはau PAY スマートローンを利用せず、ほかの無利息キャンペーンを実施している機関で借り入れた方が返済が楽になる可能性があります。

無利息期間内に返済できれば、元金の返済だけで利息が一切発生しないからです。

無利息サービスを利用したいのならば、大手消費者金融の利用を検討してみてください。

上限金利が18.0%と高め

au PAY スマートローンの上限金利は18.0%と、消費者金融とほぼ同じくらいの利率です。

銀行カードローンの場合、上限金利を14%台に設定しているところが多いため、au PAY スマートローンは銀行カードローンと比較して3〜4ポイントほど上限金利は高めといえます。

金利が高ければ、利息の支払い額もおのずと高くなります。

30万円をそれぞれ金利15%と金利18%で借り入れ、毎月11,000円ずつ返済したと仮定した場合、18%で借り入れた方が利息の支払い額が2万円弱も多くなってしまいます。

このように金利が高ければ、返済負担が大きくなる点もあらかじめ理解しておきましょう。

au PAY スマートローンよりもおすすめの消費者金融

au PAY スマートローンはカードレスで利用できるなどメリットがあります。

しかし一方で無利息サービスはあるものの金利が高く、一部のau PAYカード利用者は借入の申し込みできないなどのデメリットもあるため、申し込みは慎重に行う必要があります。

au PAY スマートローンのほかにも手軽に利用できる消費者金融がいくつか挙げられます。

当サイトではおすすめの消費者金融として、以下の5つをピックアップしました。

- アコム

- アイフル

- レイク

- プロミス

- SMBCモビット

それぞれ具体的にどのような点がおすすめなのか、以下で詳しく紹介します。

各消費者金融の特徴を理解し、自分に合う金融機関選びの参考にしてください。

アコムは3秒診断で借入可能かすぐにわかる

消費者金融を利用するにあたり、審査の通過に不安を感じる方に向けて、アコムでは3秒診断というサービスを提供しています。

本審査に申し込む前に、自分のスペックで審査通過できるかどうか気軽に申し込めるサービスです。

年齢と年収、カードローン他社の借入状況の3項目入力すれば、借入可能かどうかすぐに結果が出ます。

3秒診断は正式な審査の結果を保証するものではありませんが、借入できるかどうかの参考にはなります。

またアコムは「30日間金利0円サービス」を提供しているのも、特徴の一つです。

契約日の翌日から30日間、無利息になるサービスで、30日間で完済できれば、元金の返済だけで済むので返済負担を必要最小限に抑えられます。

| 限度額 | 1-800万円 |

|---|---|

| 金利 | 2.4%~17.9% |

| 無利息期間 | 契約の翌日から30日間無利息0円 |

| 審査時間 | 最短20分※1 |

※1 お申込時間や審査によりご希望に添えない場合がございます。

また、受付時間・申込の曜日・時間帯によっては、審査・振込が翌日以降の取扱となる場合があります。

アイフルは最短18分で融資可能

「急な出費で持ち合わせがない」などの緊急時におすすめなのが、アイフルです。

アイフルではパソコンやスマホから申し込むと、最短18分※で審査結果が通知されます。

※お申込み時間や審査状況によりご希望に添えない場合があります。

審査に通過した後はWebもしくは日本各地にある無人店舗で契約手続きを行い、その後スマホアプリを使ってセブン銀行やローソン銀行のATMで借入が可能となります。

スマホアプリを利用すれば、カードレスで借入できるのもアイフルの特徴の一つです。

しかもコンビニや銀行のATMを利用していつでも好きなタイミングで借入できるので、突発的な出費で手持ちがないときなどでも安心です。

いつ入用になるかわからない人には、おすすめの消費者金融です。

| 限度額 | 1-800万円※1 |

|---|---|

| 金利 | 3.0%~18.0% |

| 無利息期間 | はじめての方なら最大30日間無利息0円 |

| 審査時間 | 最短18分※2 |

※2お申込み時間や審査状況によりご希望に添えない場合があります。

貸付条件はこちら

レイクはWeb申込なら60日間無利息

レイクは無利息期間が長いのがおすすめポイントです。

30日間無利息を掲げる消費者金融が多い中、レイクでは、Webから初めての申込の場合「60日間」もしくは「50万円以上の借入で365日間無利息」のいずれかから選択できます。

かなり長い期間無利息になるので、借入時に返済のめどがある程度たっているのであれば申し込んでみるといいでしょう。

ただし無利息なのは、Webから申し込んだ場合に限られるので注意してください。

また、レイクでは審査通過後の契約手続きをインターネットで行えるのもおすすめポイントです。

必要書類の画像をアップロードすれば契約手続きを行えるため、郵送でのやり取りは不要です。

| 限度額 | 1-500万円 |

|---|---|

| 金利 | 4.5-18% |

| 無利息期間 | 最大365日間※2または最大60日間※3 |

| 審査時間 | 最短20分※1 |

※1:審査結果によってはWebでのご契約手続きが行えない場合があります。

※2:Webでお申込み・ご契約、ご契約額が50万円以上でご契約後59日以内に収入証明書類の提出とレイクでの登録が完了の方

※3:Webでお申込み・初めてのご契約、ご契約額が50万円未満の方

プロミスは原則24時間365日利用できる

プロミスはインターネット振込に対応しており、原則24時間365日いつでも利用できるのがおすすめポイントの一つです。

また、土日祝日や夜間でも、最短10秒程度で振込可能です。

しかも振込手数料は無料で、借入時に余計なコストがかからないため手軽に借入できます。

さらにプロミスでは30日間無利息サービスを実施していて、契約日ではなく初回借入の翌日から30日間無利息で利用できます。

「契約を前もって行い、後日必要になった際に借り入れる」という形でも30日間無利息になるのは魅力的といえます。

| 限度額 | 1-800万円 |

|---|---|

| 金利 | 2.5-18.0% |

| 無利息期間 | 契約の翌日から30日間無利息0円 |

| 審査時間 | 最短3分※ |

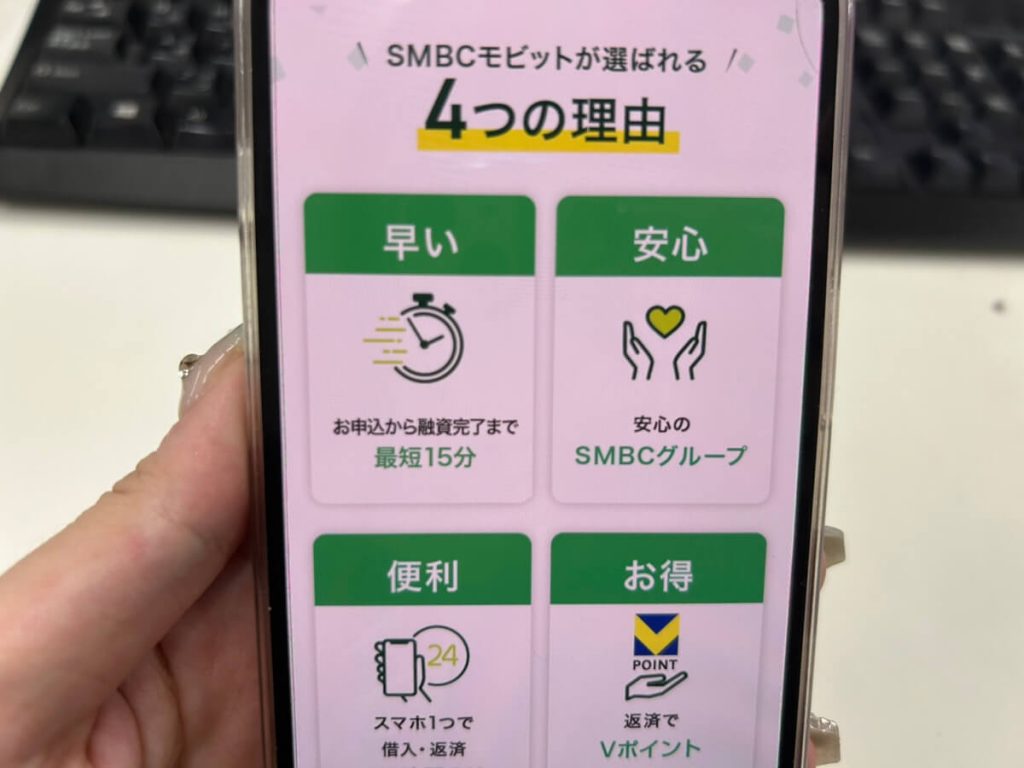

SMBCモビットのWeb完結なら電話連絡も郵送物もなし

SMBCモビットのおすすめポイントとして見逃せないのは、Web完結です。

文字通り、申し込み手続きがすべてWeb上で完結するというサービスです。

電話連絡も郵送物も必要ないため、職場や家族に知られることなく借入ができます。

また、SMBCモビットではモビットカードを発行していますが、このカードはコンビニや郵便局などでも受け取り可能です。

通常ローンカードは自宅に郵送されるため、家族と同居している場合、ローンカードが自宅に届くことで消費者金融を利用していたことがばれてしまうこともあるでしょう。

しかしSMBCモビットであれば、コンビニで受け取れるので家族に知られることなくモビットカードを入手できるのです。

| 限度額 | 1-800万円 |

|---|---|

| 金利 | 3.0%~18.0% |

| 無利息期間 | なし |

| 審査時間 | 最短15分※ |

申し込み条件と審査の流れについて解説

au PAY スマートローンに申し込む前に、利用条件について把握しておきましょう。

利用条件を満たしていなければ融資を断られ、無駄に手間がかかってしまいます。

au PAY スマートローンの利用条件はいくつかあるので、ここで詳しく見ていきましょう。

また、申し込みに当たって手続きの流れも併せて解説します。

申し込みは4ステップで完了するので、それほど難しくはありません。

また審査も当日中に出ますので、急ぎで借り入れたい人にもおすすめです。

年齢や収入が審査の条件を満たしているかどうか

au PAY スマートローンに申し込む場合、主に4つの条件を満たしていなければなりません。

その4つの条件とは、以下の通りです。

- 本人名義のau IDを持っている

- 年齢が満20歳以上70歳以下の方

- 本人に定期的な収入がある

- 現住所が国内である

以上の条件を満たしていれば、申し込み可能です。

au IDはauユーザー以外の方でも取得できるので、あらかじめ登録しておきましょう。

定期的な収入があることが条件なので、借入する本人が何らかの職業に就いていることが必要だと考えてください。

満70歳以下の方であれば申し込み可能なため、年金収入のある方が申し込みを検討する場合もあるかと思います。

しかし年金を受給している方でも、年金以外の収入がなければ、au PAY スマートローンの利用対象外になってしまうので注意してください。

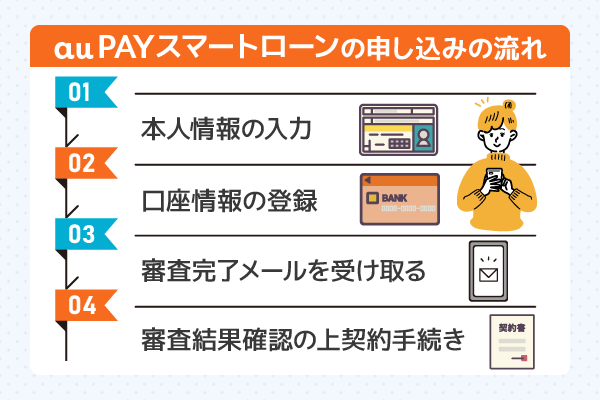

申し込み手続きは簡単4ステップ

au PAY スマートローンに申し込むためには、以下の4つのステップを踏んで手続きを完了させてください。

- 本人情報の入力

- 口座情報の登録

- 審査完了メールを受け取る

- 審査結果確認の上契約手続き

本人情報の入力ですが、au IDで登録している情報は入力不要です。

口座を持っていない、もしくはau PAY スマートローンで利用できる金融機関に口座がなければ、本人確認書類をアップロードします。

本人確認書類として、以下で紹介するものの中から2つ用意しなければなりません。

- 運転免許証

- 運転経歴証明書

- パスポート

- 顔写真付きマイナンバーカード

- 健康保険証

もし2点用意できないのであれば、上で紹介した本人確認書類のいずれか1つと以下で紹介する書類と合わせて提出しましょう。

- 住民票の写し

- 公共料金の領収書

- 国税・地方税もしくは社会保険料の領収書または納税証明書

いずれも発行から6カ月以内のものが有効です。

審査は最短30分で、審査完了メールに記載されたURLをクリックすると結果が確認できます。

もし融資可能であれば契約手続きに移行しますが、Web上で手続き可能です。

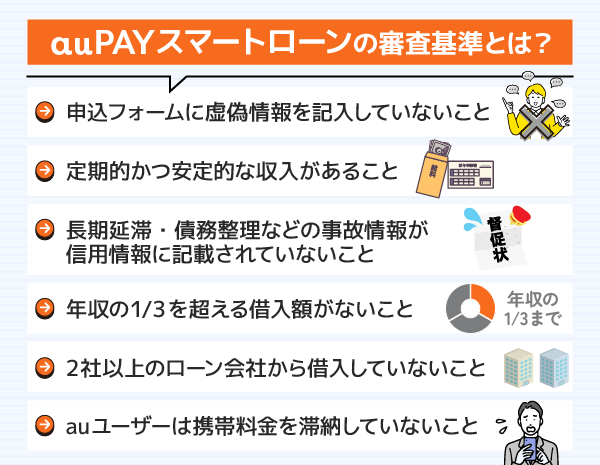

審査基準のポイントは主に6つ

au PAY スマートローンの審査基準は気になるところですが、公式サイトなどでは審査基準は公開されていません。

しかしインターネットの情報を総合すると、au PAY スマートローンの審査基準として主に6つのポイントがあるといわれています。

- 申込フォームに虚偽情報を記入していないこと

- 定期的かつ安定的な収入があること

- 長期延滞・債務整理などの事故情報が信用情報に記載されていないこと

- 年収の1/3を超える借入額がないこと

- 2社以上のローン会社から借入していないこと

- auユーザーは携帯料金を滞納していないこと

基本的に返済できるだけの所得が確保できていること、過去に返済にまつわる問題を起こしていないことが、貸付のための条件のようです。

各項目について該当するものはないか、申し込み前に確認しておきましょう。

申込フォームには虚偽情報を記入しないこと

au PAY スマートローンに申し込む際には、申込フォームに必要な情報を入力します。

この際に虚偽情報を入力しても、信用情報と照合するのですぐに偽装が発覚してしまいます。

虚偽の情報を記載していたことが発覚すれば、信用情報に難ありとなり、審査に落ちてしまう可能性があります。

また、自分は嘘をついたつもりでなくても、入力ミスがあると「虚偽で申請しているのでは?」と担当者に怪しまれてしまいます。

特にスマホやパソコンで申し込むと、入力ミスだけでなく変換ミスが起きる可能性があるので注意してください。

申込フォームが完成したら、間違いがないか確認の上送信しましょう。

定期的かつ安定的な収入があること

au PAY スマートローンの融資条件として、定期的かつ安定した収入が求められます。

毎月収入があり、月ごとに大きな金額の変動がなければ、審査通過できる可能性も高まります。

この条件を満たしていれば、サラリーマンや公務員以外でもアルバイトやパートタイマー、派遣社員の方など非正規雇用の方でも借入は可能です。

また個人事業主や自営業者でも、収入面で条件を満たしていれば審査通過する可能性は高いです。

ただし単発アルバイトを頻繁に行っているなどの理由で無収入の月がある方は、定期的かつ安定した収入を満たしていないと判断される可能性があります。

また個人事業主や自営業者で月によって売り上げの上下動が激しいと、借り入れ条件を厳しく制限されるかもしれないので注意が必要です。

長期延滞・債務整理などの事故情報が信用情報に記載されていないこと

au PAY スマートローンの審査にあたって、信用情報がチェックされます。

信用情報に事故情報が記載されている場合、au PAY スマートローン及びそれ以外のカードローンの審査はまず通過しないと思ってください。

事故情報が記載されるのは、返済の長期的な延滞をしたり債務整理を行ったりした場合です。

長期的な延滞とは、一般的には2〜3ヶ月滞納した場合を指します。

金融事故情報は数年間掲載され続け、au PAY スマートローンはまず利用できません。

金融事故を過去に起こしたことがあるなら、信用情報の開示請求をして情報が抹消されているか確認しておきましょう。

年収の1/3を超える借入額がないこと

貸金業者から融資を受けるにあたって、総量規制というルールがあります。

総量規制とは、その人の年収の1/3を超えて貸し付けてはならないというルールです。

自分の年収の1/3を超える借入を希望した場合、審査落ちになる可能性は高いと考えましょう。

またすでに他社に借入のある場合、今回のau PAY スマートローンの申し込みで年収の1/3を超えていると、貸付はできません。

au PAY スマートローンを利用する際には、年収の1/3を意識して希望借入額を調整してください。

すでに債務額が年収の1/3に達している、あるいは近づいているのであれば、au PAY スマートローンでの借入は後回しにし、現在の借入の返済を優先的に進めましょう。

3社以上のローン会社から借入していないこと

au PAY スマートローンでは借入額や、他社での借入件数を審査の重要なポイントとみているようです。

とくに多重債務者の場合、貸し付けても自分たちには返済が回ってこないのではないかと懸念されます。

もしすでに別のところで借り入れているのであれば、そちらの返済を優先させましょう。

au PAY スマートローンに限らず一般的な傾向として、借入件数が2社までであれば審査にそこまで大きな影響を与えないとされています。

逆に言うと、借入件数が3社以上の場合には申し込んでも審査落ちになる可能性が高いため、先に1社でも完済して、借入先を減らしたうえで手続きするのがおすすめです。

また、審査通過しても、借入先が多いと返済が厳しくなってしまうことも忘れないでください。

auユーザーは携帯料金を滞納していないこと

auユーザーの場合、携帯料金を滞納していると審査に悪影響を及ぼす可能性があるので注意してください。

au PAY スマートローンの審査のルールで、KDDI並びに沖縄セルラーから各種情報の提供を受けることになっています。

auはKDDIや沖縄セルラーのサービスブランドで、両者の結びつきは強いです。

もし携帯料金やスマホ代金の支払いがしばしば滞っているようであれば、審査に落ちてしまうかもしれません。

携帯料金やスマホ代金の支払いに困っている、返済能力がないと判断されるからです。

逆にauで長期契約を利用していて、かつ滞納がなければ信用力が高まり、au PAY スマートローンの審査も通過しやすくなるでしょう。

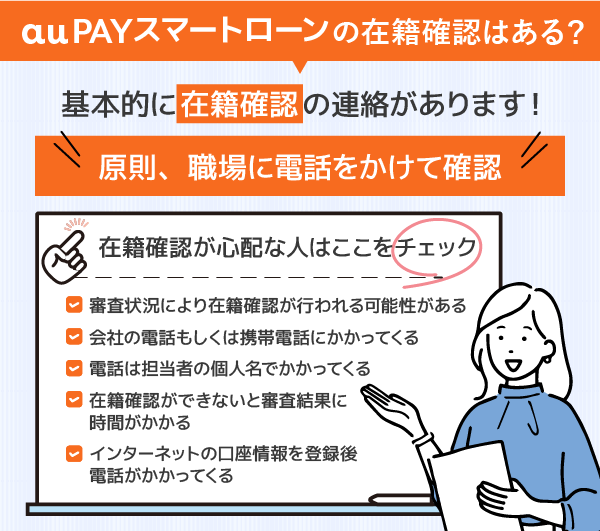

au PAY スマートローンでは在籍確認の連絡が行われる

au PAY スマートローンでは、基本的に在籍確認の連絡があります。

在籍確認とは、申込フォームに記載されている職場に実際に勤務するか確認する手続きのことです。

在籍確認は原則、職場に電話をかけて確認する手法がとられます。

在籍確認はau PAY スマートローンに限らず、多くのカードローンで取られている手法です。

ここではau PAY スマートローンの在籍確認の方法について見ていきます。

- 審査状況によって在籍確認の連絡がある

- 在籍確認の連絡は会社の電話もしくは携帯電話にかかってくる

- 電話は担当者の個人名でかかってくる

- 在籍確認ができないと審査結果が出るまで時間がかかる

- 電話がかかってくるタイミングはインターネットの口座情報が登録された後

以上のポイントについて見ていきますので、在籍確認が心配であれば、以下の情報を確認しておきましょう。

審査状況によって在籍確認の連絡はある

au PAY スマートローンの審査の中で、勤務先に連絡して在籍確認が行われる可能性はあります。

ただしすべての申し込み案件で在籍確認の電話がかかってくるわけではありません。

au PAY スマートローン新規入会デスクによると、「審査の状況によって必要な時に確認のために電話連絡することがある」とのことでした。

在籍確認のための電話は、勤務先に連絡する形になります。

一方、審査の過程において入力した申し込み内容に関する確認事項がある場合には、本人の携帯電話に連絡をかけることもあるようです。

au PAY スマートローンでは在籍確認の電話をする条件について公表していません。

そのため申し込み後は、在籍確認の連絡が来る可能性があると考えておきましょう。

在籍確認の連絡は会社の電話もしくは携帯電話にかかってくる

在籍確認の電話は勤務先もしくは申込フォームに登録されている携帯電話番号にかかってきます。

ただしau PAY スマートローンの公式ホームページでは、在籍確認の連絡の具体的な内容に関する記載はなく、電話をかける時間帯などに特別な決まりはないようです。

このため、申込者が不在のタイミングで在籍確認の電話がかかってくるかもしれませんが、本人が不在の場合でも在籍確認は可能です。

「○○は現在席を外しております」といった返答が来れば、申込者がその職場に在籍していることは明白だからです。

ただし中には自分が応対しないと都合がよくないという方もいるでしょう。

在籍確認のタイミングですが、具体的なタイミングに関してはau PAY スマートローンの公式サイトでは記載がありませんでした。

しかしインターネットの情報を総合すると、本人情報を入力ののち、口座情報を登録した後のタイミングで連絡のかかってくる可能性が高いようです。

手続きがスムーズにいけば、申し込み後30分以内に在籍確認の電話がかかってくることもあるようです。

ただし100%確実に口座情報登録後に在籍確認の電話がかかってくるとも限らないので、あくまでも参考程度に頭にとどめておきましょう。

電話は担当者の個人名でかかってくる

au PAY スマートローンの在籍確認の電話は、社名を名乗ることはありません。

電話をかけたオペレーターの個人名で電話をかけてくるので、電話だけでローンを利用しようとしていることはバレないでしょう。

また、個人名で発信すること以外にも、本人以外に要件を伝えないこと、職場への電話は非通知で行うことが原則とされています。

非通知で連絡を行うのは、電話番号が記載されると、後々au PAY スマートローンからの連絡だと知られる恐れがあるからです。

在籍確認ができないと審査結果が出るまで時間がかかる

au PAY スマートローンが在籍確認の連絡を入れるとすれば、申し込んだ当日に行われる可能性が高いと考えましょう。

もしスムーズに在籍確認の手続きができないと、審査結果が判明するまでに時間がかかり、即日融資が難しくなります。

申し込んだ当日に在籍確認の電話を受けたい場合には、会員専用デスクに連絡し、在籍確認の連絡の時間帯を前もって指定できるか相談してみましょう。

まとめ

au PAY スマートローンは、少額必要なお金を借り入れる際にぴったりのローンです。

auユーザーの方はもちろん、auユーザーでない方もau IDを取得すれば利用することができます。

au PAY スマートローンには、本人確認手続きを省略できたり、Pontaポイントが貯められたり、Web完結で書類のやり取りの必要がないといったメリットがあります。

その一方で、無利息サービスがなく、上限金利が高めといったデメリットもあります。

au PAY スマートローンの審査をクリアして融資を受けたい場合は、まず申込フォームの入力は慎重に進めてください。

入力ミスや変換ミスがあれば、虚偽申告を疑われ審査でマイナスになってしまうからです。

また過去にローンやクレジットの支払いでトラブルを起こし、事故情報が掲載されていると借入が難しくなります。

他社借入があるだけで即審査落ちになることはありませんが、借入件数や借入額が多いと、審査落ちの危険性が高まります。

もし他社借入があれば、返済できるものは返済して審査に受かりやすい環境を整えましょう。